[서울=뉴스핌] 한태봉 전문기자 = 코스피 지수가 10% 이상 폭락하며 사상 6번째로 서킷브레이커가 발동됐다. 장 중에는 2400포인트마저 붕괴되기도 했다. 최종 코스피 종가는 235포인트 폭락한 2441포인트로 마감됐다. 지난 금요일의 101포인트(-3.7%) 하락에 이은 무차별 매도세다. 일본, 대만 등 아시아 증시도 동반 폭락했다.

◆ 아시아 증시 동반 대폭락

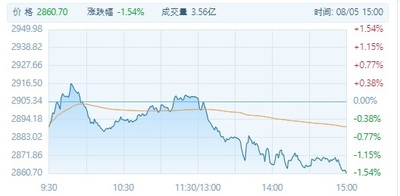

코스피 대장주들의 하락폭은 삼성전자가 -10%, SK하이닉스가 -9%, 현대차 -8%다. 한국뿐 아니라 일본과 대만 지수도 동반 폭락했다. 일본 니케이225 지수는 -12.4%, 대만 자취안 지수는 -8.8%에 마감됐다. 5일 오후 4시 현재 미국 S&P500 선물지수는 -2.7% 미국 나스닥 선물 지수는 -5%를 기록 중이다.

증시 게시판에는 "더 빠질 곳도 없는 구간에서 빠졌다.", "주식이 위험자산이라는 걸 비로소 깨달았다." 등의 한탄 글이 대거 등장했다. 특히 반도체 시황 회복에 대한 기대가 컸던 삼성전자나 SK하이닉스 주주들은 망연자실한 모습이다.

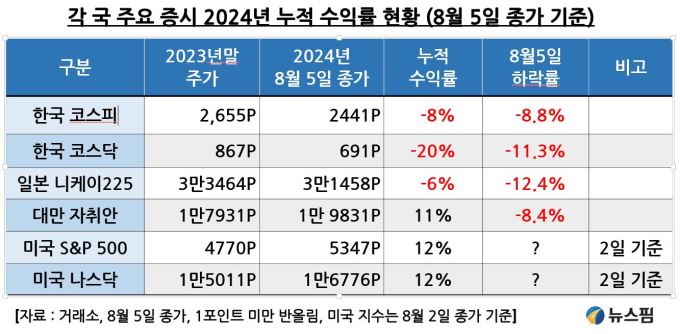

올해 아시아 주요 증시 중에는 한국 증시가 가장 부진하다. 8월 5일 종가 기준 한국 코스피 지수의 올해 누적수익률은 -8%다. 코스닥 지수는 무려 -20%다. 일본 니케이225 지수의 올해 누적수익률도 -6%로 반전된 점이 눈에 띈다.

◆ 증시 대폭락 원인은?

글로벌 증시가 동반 폭락한 원인 중 첫 번째는 미국의 경기 침체 우려다. 특히 지난 8월 2일에 발표된 미국의 7월 고용보고서에서 실업률(4.3%)이 약 3년 만에 가장 높게 나오면서 시장은 공포에 질렸다. 7월 제조업 구매관리자지수(PMI)가 3개월 연속 '50'에 못 미친 것도 경기침체 신호다.

두 번째 증시폭락 원인은 AI 거품론이다. 빅테크 기업들의 2분기 실적은 대체로 평이했다. 하지만 주목을 받았던 인공지능(AI) 부문이 문제다. 주요 빅테크 기업들의 인공지능 투자액 대비 매출액은 10%에도 못 미친다. 투자자들은 이제 인공지능을 통해 단시간 내에 돈을 벌기 어렵다는 사실을 깨달았다.

세 번째 증시폭락 원인은 '엔 캐리 트레이드' 청산 우려다. 지난 7월 31일에 일본 중앙은행은 기준금리를 종전 0∼0.1%에서 0.25%로 전격 인상했다. 이에 저금리로 엔화를 빌려 달러화 자산에 투자했던 일본인 투자자들은 충격에 빠졌다. 이들 중 일부가 미국 주식을 매도해 포지션을 청산할 거라는 전망도 악재다.

또 '투자의 달인'으로 불리는 '워런 버핏'의 '버크셔 해서웨이' 움직임도 악재다. '버크셔 헤서웨이'는 지난 2분기에 보유 중이던 애플과 뱅크오브아메리카 주식을 대거 매도해 현금을 약 374조원(2769억 달러)으로 늘렸다. 이에 버핏이 경기침체에 대비하는 것이라는 관측으로 투자심리가 더 악화됐다.

이런 가운데 이란의 이스라엘 보복공격이 임박한 것도 시장 불안을 자극했다. 지난달 31일 이란 수도 테헤란에서 하마스의 최고 정치지도자 이스마일 하니예 암살에 따른 보복공격이 임박한 것도 증시 패닉에 영향을 미쳤다.

◆ 더 근본적 원인은 장기 상승 피로감

더 근본적인 증시 하락의 원인은 증시 장기 상승에 따른 피로감이다. 미국 S&P500 지수는 2022년10월의 저점 3500포인트에서 2024년7월에는 최고 5670포인트를 기록했다. 불과 1년 9개월간 약 62% 상승한 수치다.

미국 나스닥 지수 또한 2022년 10월의 저점 1만100포인트에서 2024년7월에는 최고 1만8670포인트까지 치솟았다. 불과 1년 9개월간 약 85% 상승한 수치다. 상승률로만 보면 언제 조정이 나와도 이상하지 않은 상황이었다.

이미 상당수의 투자자는 올 초부터 증시 조정과 금리인하를 예상하면서 미국 장기 국채를 대거 매입해 왔다. 하지만 예상과 달리 올해 시장은 인공지능 붐으로 증시는 상승하고 금리인하는 지연되는 양상을 보여 왔다.

이에 따라 미국 장기 국채 투자자들은 그 동안 채권 평가손실로 고통 받아 왔다. 하지만 갑작스러운 경기침체 전망으로 시장 금리가 하락하면서 드디어 보유 채권이 평가이익 구간에 들어섰다. 미국 10년물 국채금리는 3.7%대까지 급락한 상황이다.

개인들의 한국 국채 투자규모도 사상 최대다. 개인들의 국채 보유 잔고는 약 22조원이다. 작년말과 비교하면 약 7조원 이상 증가한 수치다. 한국 10년물 국채 금리는 2.8%대로 하락한 상태다.

◆ 주식에서 부동산으로 흐름 바뀌나

기록적인 대폭락으로 주식 투자자들 중 상당수는 극심한 공포를 느꼈다. 역사적으로 이런 변곡점이 발생하면 자금 흐름이 주식 투자에서 부동산 투자로 바뀐 사례가 많다.

지난 7월 30일에 발표된 미국 케이스-실러 주택가격지수'(S&P CoreLogic Case-Shiller)에 따르면 2024년 5월에 미국 20개 도시의 주택 가격이 전년 동기 대비 6.8% 상승했다. 사상 최고치다.

경기침체는 필연적으로 금리인하를 수반한다. 이미 미국에서는 경기침체 우려로 9월 연방준비제도(Fed·연준)가 0.25%포인트가 아니라 0.50%포인트의 '빅 컷' 금리인하를 단행할 수도 있다는 전망이다. 이런 경우 미국의 주택 가격은 더 치솟을 가능성이 크다.

한국 역시 마찬가지다. 이미 서울 아파트 가격은 19주 연속으로 상승 중이다. 서울 부동산정보광장에 따르면 지난 7월29일에는 사상 처음으로 '국민평형'인 전용 84㎡ 아파트가 무려 50억원에 실거래된 사례가 나왔다. 주인공은 근사한 한강뷰로 유명한 반포동의 '아크로리버파크'다.

또 지난 7월 22일에 아파트 1채가 역대 최고가인 220억원에 실거래된 사례도 있다. 주인공은 한남동의 전용 273㎡ '나인원한남'이다. 한국 역시 주식에서 부동산으로 자금이 움직이는 시그널이 뚜렷해 지고 있다.

"산이 높으면 골이 깊고 골이 깊으면 산이 높다"는 증시 격언이 있다. 지난 2년간 주식시장은 활황이었지만 부동산 시장은 상대적으로 부진했다. 역사적으로 보면 언제나 인플레이션의 끝은 자산가격 폭등이다. 이번에는 부동산 차례일 수 있다.

투자자들은 시장의 거대한 변화 가능성에 대비할 필요가 있다. 주식, 부동산, 채권 등의 특정 자산에 집중 투자하는 것 보다는 포트폴리오를 다양하게 가져 가는 게 그 어느 때보다 중요한 시기다.

longinus@newspim.com

영상

영상