[뉴스핌=이영기 기자] 현대상선-한진해운과 같이 회사채 신용등급이 하향 조정되는 양상과는 달리 동부제철은 이달 말경에 시작되는 정기평가까지 신용등급에 변화가 없을 것으로 예상된다. 회사채 차환관련 구조조정을 추진하고는 있지만, 현대그룹이나 한진그룹과는 달리 차환심사에서도 크게 문제로 떠오르지는 않고 있다.

회사채 차환관련 구조조정을 추진하고는 있지만, 현대그룹이나 한진그룹과는 달리 차환심사에서도 크게 문제로 떠오르지는 않고 있다.

구조조정 과정에서 변동성이 동부그룹은 상대적으로 낮은 것으로 평가받는 모양이다.

21일 회사채 시장에 따르면, 현대상선과 한진해운은 최근 회사채 신용등급이 모두 하향조정 됐다.

한신평은 이날 한진해운의 회사채 등급을 BBB+에서 BBB/부정적으로 강등하면서 회사채 시장의 경색과 해운업에 대한 부정적 시각으로 유동성 조절 능력이 크게 저하된 것으로 평가했다.

한진해운의 지난해말 기준 부채비율은 1444.7%에 달했다. 이미 지난해 대한항공이 두 차례 재무지원 계획을 발표했고 올해 상반기 중에 4000억원 규모의 증자참여도 계획하고 있다.

향후 여의도 사옥 등 자산매각을 통한 자구계획 이행이 신평사의 모니터링 대상이 됐다.

같은 업종인 현대상선도 회사채 등급이 강등되고 현대그룹의 구조조정 이행이 주요 모니터링 요인으로 지적됐다. 구조조정에서 불확실성이 많다는 것으로 해석되는 대목.

반면 같은 회사채 차환지원 대상으로 구조조정을 추진하고 있는 동부그룹은 좀 다른 양상이다.

비록 지난해 11월경에 한진해운과 마찬가지로 회사채 등급이 강등됐지만, 동부제철의 경우 이번에는 회사채 등급이 BBB-로 그대로다.

재무제표의 확정 등 일정상 차이가 있지만, 정기심사 때까지 그리 급하게 회사채 등급이 조정돼야할 요인은 아직 예상되지 않고 있기 때문이다. 신평사의 한 관계자는 "해운업의 경우 당초 예상보다 실적이 저조하게 나온 탓에 조정을 서둘러 하는 데 동부그룹 계열사의 경우 아직은 그런 요인이 감지되지는 않고 있다"고 말했다.

신평사의 한 관계자는 "해운업의 경우 당초 예상보다 실적이 저조하게 나온 탓에 조정을 서둘러 하는 데 동부그룹 계열사의 경우 아직은 그런 요인이 감지되지는 않고 있다"고 말했다.

그는 "하지만 구조조정의 시급성에서는 별 차이가 없다고 할 수 있다"고 덧붙였다.

현대그룹은 3조3000억원 구조조정 계획에서 1조가 넘는 LNG운송부문 매각이 가시권에 들어온 상태다.

3조5000억원 계획의 한진그룹은 S-Oil지분매각으로 2조원 넘는 자금을 확보했다.

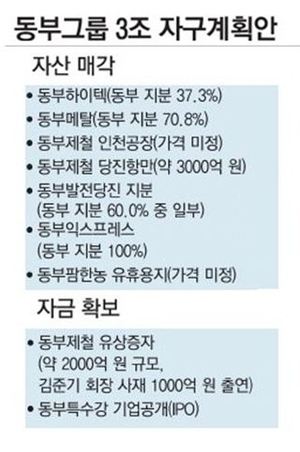

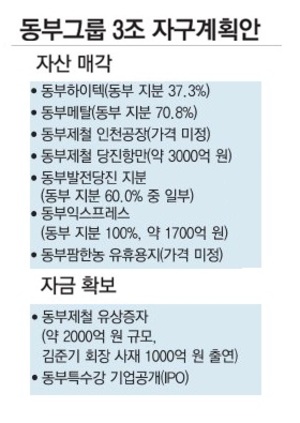

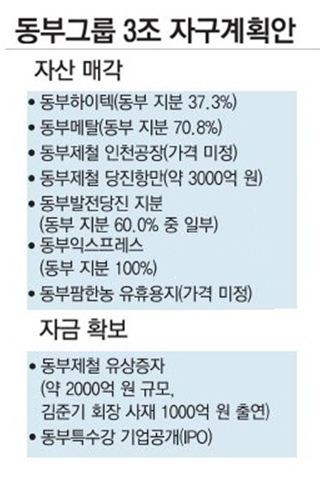

이에 비해 동부그룹은 3조원 규모의 구조조정 계획에서 동부익스프레스 매각이 확정된 정도고 나머지는 정해진 것이 없다.

동부하이텍이 이제 매각을 위해 안내서를 발송한 단계다.

특히 동부제철 인천공장과 동부발전당진을 패키지로 포스코에 팔 조짐이 있지만, 허리띠를 졸라매는 '권오준號'로서는 선뜻 응하기는 어려운 상황이다.

그래도 채권금융기관 입장에서는 다른 그룹에 비해서 구조조정의 불확실성을 낮게 평가하는 분위기가 감지된다.

최근 회사채 차환심사위원회 관계자는 "현대상선에 대한 논의가 있었고 동부그룹은 큰 관심이 없었다"며 "심사과정에서 별 이슈가 되지 않았다"고 분위기를 전했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)

영상

영상