[편집자] 이 기사는 7월22일 오후 2시48분에 프리미엄 뉴스서비스 'ANDA'에 먼저 출고했습니다.

[시드니=뉴스핌 권지언 특파원] 지난 2012년 말 아베 신조 일본 총리가 쏘아 올린 '3개의 화살'이 그간 일본 기업들의 성장 걸림돌로 지적돼 온 지배구조 개혁에 적중하면서 일본 대형주들의 주가가 조만간 랠리를 연출할 것이란 분석이 제기됐다.

미국 금융전문지 배런스는 최신호 커버 기사를 통해 금융 완화, 재정 정책, 성장 전략으로 구성된 아베 총리의 부양책은 엔화 약세 효과는 물론 기업들의 '거버넌스(지배구조) 개혁'을 가속화시켰다고 분석했다.

지난 1990년 일본 증시에서 5% 미만이던 외국인 투자 비중은 지난해 30%를 넘겼다. 이들은 계속해서 일본 기업 개혁을 촉구해 왔는데 아베 총리가 기업들의 현금 투자 촉진과 수익률 개선을 밀어 부친 덕분에 개선 신호들이 나타나고 있다는 설명이다.

회계업체 KPMG와 ACCA에 따르면 지난해 25개 글로벌 시장 중 기업 거버넌스 순위에서 일본은 21위로 하위권을 차지했다. 하지만 아직까지 높은 지지도를 보이고 있는 아베 총리의 개혁 추진이 모멘텀을 이어가고 있어 해당 순위는 조만간 뒤집어질 확률이 크다.

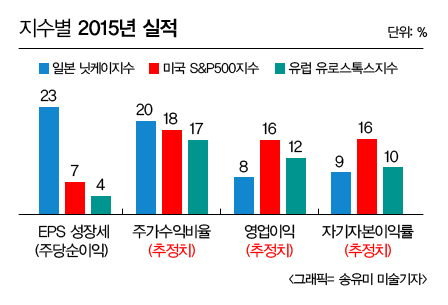

일본 기업들의 개혁 노력이 점차 열매를 맺으면서 실적 개선 및 주가 상승이 자연스레 동반될 것이란 분석이다. 특히 글로벌 성장 둔화 시기에 일본 기업들은 앞으로 수 년 간 이머징 마켓 수준의 이익 성장세를 기록할 잠재력이 있다는 평가다.

배런스는 올해 닛케이 실적은 2년 전보다 45% 성장할 것으로 내다봤다. 같은 기간 미국의 성장세 8%를 대폭 웃도는 수준이다.

◆ 뜨는 일본 대형주는 어디?

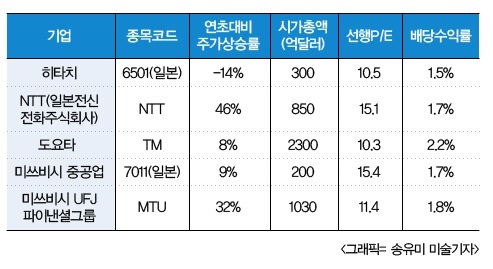

앞으로 특히 주목할 만한 대형주로 배런스는 히타치(종목코드:6501), 니폰텔레그래프앤텔레폰(NTT), 도요타(TM)를 꼽았다.

일본 종합제조업체 히타치는 매출 성장세 없이도 4년 내로 연간 수익이 두 배 확대돼 5000억엔을 넘어설 것으로 예상됐다.

주요 수익원이 IT, 텔레콤, 자동차, 엘리베이터, 인프라 사업부문인 히타치는 향후 1년 예상실적 대비 PER이 10.5배에 거래돼 비교업체로 꼽히는 제너럴일렉트릭(GE)이나 시멘스(SIE)에 비해 각각 40%, 25% 저렴한 수준이다.

히타치는 향후 5년에 걸쳐 4200억엔 규모의 비용 절감을 계획하고 있으며 작년 시작된 미쓰비시 중공업과의 발전플랜트사업 통합 추진계획도 실적에 보탬이 될 것이란 분석이다.

NTT는 고령 직원들의 은퇴로 자동적으로 비용 절감 효과를 누릴 수 있을 것으로 예상됐다. 얼마 전 투자자들에게 배포된 자료에 따르면 NTT 내 60세 이상 직원 비율이 버블 수준을 가리킨 것으로 나타났다.

직원 은퇴로 비용이 절감되는 만큼 자사주 매입을 비롯해 클라우드 컴퓨팅, 네트워크 서비스 부문 등으로의 투자 확대 등이 가능해져 실적 개선에는 플러스가 될 것으로 보인다. NTT경영진은 3년 내 주당 순익 350엔을 목표로 하고 있다. 지난 회계연도 대비 48% 성장한 수준이다.

에어백 리콜 등 품질 이슈로 애를 먹어 온 토요타는 이사진을 절반 이상 줄이고 3명의 사외이사를 처음으로 영입하는 등 적극적인 거버넌스 개혁이 효과를 거둘 것이란 평가다. 5년에 걸친 생산시스템 개혁 덕분에 신형 자동차 생산도 시작한 토요타는 현재 엔화 약세 효과도 보고 있다.

장기적으로 생산 기지를 멕시코 등 저비용 국가로 이전할 계획인 토요타는 잉여 현금흐름(FCF)이 180억달러 수준까지 70억달러 넘게 확대될 전망이다. 토요타 시총의 8%에 가까운 높은 수준이다.

배런스는 올 연말 토요타의 순현금 규모가 시총의 3분의 1에 달할 것으로 내다봤다. 오크마크 인터내셔널 펀드매니저 데이빗 헤로는 토요타가 현금의 절반 정도를 배당 및 자사주매입 확대에 쓴다면 주가 상승에 더 보탬이 될 것이라고 평가했다.

이 밖에 수익성이 낮은 사업부문을 정리하고 투자를 확대하고 있는 미쓰비시 중공업(7011)도 매력적인 일본 대형주로 꼽혔다. 최근 발표된 신규 3개년 계획에 따라 미쓰비시 중공업은 영업이익을 4500억엔으로 52% 확대하고 작년 6.5% 수준이었던 자기자본비율을 10% 이상으로 끌어 올리겠단 계획이다.

미쓰비시 UFJ 파이낸셜그룹은 향후 10년에 걸쳐 현재 보유 중인 일본 국내 증시를 매각해 영업이익의 20%가 넘고 현 시가총액의 5.6%에 가까운 수익을 올릴 수 있을 것으로 예상됐다. 매각 이익의 일부를 자사주 매입에 쓸 경우 추가 주가 상승에도 보탬이 될 것이란 분석이다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)

영상

영상