[뉴스핌=김성수 기자] 뉴욕 증시가 최근 차이나 쇼크와 미국 금리인상 이슈에 휘둘리면서 하루 하루 불안한 장세를 보이고 있으나 아직 추가 상승 여력이 있다는 진단이 나왔다.

지난 1일 톰 루디 JP모간 펀드 대형주 담당 매니저는 미국 주식시장이 채권시장보다 저평가돼 있으며 미국 실물 경제가 지속 가능한 수준으로 성장하고 있다는 점을 들어 이같이 주장했다.

루디 매니저는 예상 주가수익배율(PER) 기준으로 볼 때 뉴욕 주식시장이 투자등급 회사채 시장보다 저평가돼 있다고 진단했다. 금융위기 이후 미국 금리가 제로수준에 머물면서 채권시장이 큰 폭으로 올랐고, 지금도 금리인상이 아직 이뤄지지 않아 주식시장보다는 채권시장이 더 크게 과열돼 있다는 분석이다.

앞서 시장에서는 9월에 미국 금리인상이 확실시될 것으로 예상했었으나, 중국발 경기불안과 글로벌 주가 급락으로 이마저도 불투명해졌다. 이처럼 저금리 환경이 유지되는 동안에는 기업들이 싼 금리로 자금을 조달해 자사주를 매입하면서 주가를 띄울 여력이 있다는 것이다.

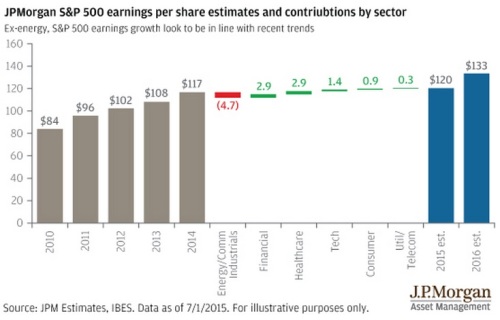

미국 실물 경제가 지속 가능한 수준으로 성장하고 있다는 점도 긍정적 요인으로 꼽혔다. 올해 2분기 실적 시즌에 타격을 입은 분야는 주로 에너지 섹터였으며, 나머지 S&P500 기업들은 수익성이 역사적 추세와 비슷하게 성장하고 있다고 루디 매니저는 분석했다.

루디 매니저는 "장기 추세를 볼 때 미국 주식시장은 강세장의 중간 지점에 와 있다"며 "미국 역시 경기확장에 큰 걸림돌이 나타나지 않고 있으며, 이는 뉴욕 주식 관련 4가지 투자 테마로 연결될 수 있다"고 진단했다.

우선, 경기 반등기에는 정보기술(IT)주나 건설주 등 경기민감주에 투자하는 것이 유리하다고 루디는 설명했다. 현재 미국 전체 국내총생산(GDP)에서 산업 내구재 투자가 차지하는 비율이 장기 추세에 계속 못 미쳐 왔으나, 기업에서 노화된 설비시설을 대체하기 위한 수요가 발생하면서 이 비율이 곧 평균치에 근접해질 것이라는 전망이다.

다음으로 미국 금리가 정상화되는 과정에서 금융주가 수혜를 받을 것으로 내다봤다. 역사적으로 금융주의 상승폭은 미 국채 가격과 역(-)의 상관관계를 보여 왔으며, 이는 곧 채권 금리와 정(+)의 관계를 가져왔다는 것을 뜻한다.

은행들은 금리인상으로 순이자마진(NIM)이 확대될 여지가 생기며, 금리를 올릴 만큼 미국 경기가 개선될 경우 기업의 자금 수요도 그만큼 늘어날 것으로 예상된다.

이어 배당주 역시 유용한 투자수단으로 꼽았다. 재무건전성이 높은 기업들의 경우 경기 회복으로 잉여 현금흐름이 많아지면 배당을 유지하거나 늘릴 여지가 생긴다. 이는 현재의 저금리 환경에서는 유용한 투자 수단이 된다는 조언이다.

마지막으로 전통적인 경기방어주는 피할 것을 조언했다. 채권의 대체 수단으로도 인식되는 경기방어주는 밸류에이션이 역사적 수준보다 높은 데다, 사업 모델도 경기가 극도로 침체된 상태에 맞춰 보수적으로 구성된 경우가 많아 수익성이 높지 않을 것이란 이유에서다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상