[시드니=뉴스핌 권지언 특파원] 중국의 경기 둔화와 연방준비제도(이하 연준)의 긴축 가능성, 상품시장 약세 등 산재한 악재들로 글로벌 주식시장이 2011년 이후 최악의 분기 성적을 기록할 위기에 놓였다.

29일 자 파이낸셜타임스(FT)는 이번 분기 중 글로벌 주식시장 밸류에이션이 10조달러 넘게 날아가 2011년 이후 최악의 분기 하락세를 기록할 전망이라고 보도했다. 같은 기간 FTSE이머징마켓지수는 21% 넘게 빠져 금세기 들어 5번째로 저조한 분기 성적을 기록할 것으로 보인다.

올 여름 글로벌 증시를 짓누르는 악재는 끝이 없었다. 중국 경기 둔화 우려와 연준의 통화정책 불확실성은 기업들의 실적 전망까지 흐리고 있으며, 상품시장 약세는 에너지 관련 기업들의 수익성을 끌어 내리고 있다.

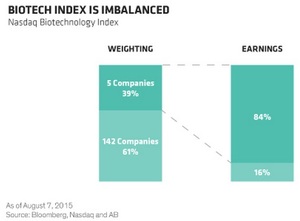

올 들어 강력한 랠리를 이어오던 바이오테크와 헬스케어 업종이 지난 몇 주 동안 맥없이 무너지고 있는 미국 증시도 불안하긴 마찬가지다. S&P500지수는 3분기 중 8.5%가 빠져 역시 2011년 3분기 이후 가장 저조한 흐름을 보일 전망이다.

S&P의 하워드 실버블랏 선임 인덱스 애널리스트는 "약 2주 내로 시작될 미국의 실적 시즌이 투자 심리를 결정짓는 중요한 변수가 될 것"이라고 강조했다. 애널리스트들은 3분기 미국 기업 순익이 전년 대비 4.6% 감소하고 매출도 3.3% 줄었을 것으로 내다보고 있다.

이날 국제통화기금(IMF)이 신흥국 기업들의 연쇄 도산 가능성을 경고한 점도 투자 불안 심리를 부추겼다. 선진국의 저금리 기조로 자금조달 비용 부담이 줄었던 신흥시장 기업들의 부채 규모는 지난해 18조달러 이상을 기록해 지난 2004년 4조달러에서 4배 넘게 확대된 것으로 나타났다.

S&P는 연준 금리 인상, 중국 경기 둔화, 신용버블 붕괴 가능성 등은 앞으로 수 년 안에 신흥시장 전망이 훨씬 어두워질 수 있음을 의미한다고 경고했다.

핌코 전략가 토니 크레센지 전략가는 연준의 금리 인상 전망이 최근 시장 혼란의 원인이라기 보다는 촉매제에 해당한다며 "연준이 실제 긴축에 나서지 않았지만 일종의 파블로프 반응처럼 글로벌 시장에 파급효과를 가져다 줄 연쇄 이벤트를 촉발하고 있다"고 말했다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)

영상

영상