[뉴스핌=김성수 기자] 미국 고수익채권(하이일드채, 정크본드) 시장이 바닥에 가까워지면서 10~20% 수익률을 챙길 기회가 왔다는 주장이 제기된다.

미국 에너지업종의 정크본드는 최근 디폴트 우려가 높았다. 국제유가 급락으로 에너지 기업 수익성이 악화되면 재정난에 빠질 것이란 우려가 높아진 것이다. 이에 따라 관련 정크본드를 기피하는 분위기가 최근 들어 짙어졌다.

하이일드채권지수는 지난달 5% 급락했고, 관련 펀드에서도 자금이 대거 빠져나갔다. 정크본드에 투자하는 미국 뮤추얼펀드 써드애비뉴의 포커스트크레딧펀드는 투자자들의 환매 요구가 빗발치자 더 이상 펀드를 유지할 수 없다고 밝혔다.

18일 자 유력 금융매체 배런스는 이와 관련, 포커스트크레딧펀드는 일반 정크본드 펀드보다 투기성이 높은 자산을 많이 담고 있었기 때문에 이 펀드의 환매 정지 선언에 지나치게 동요할 필요는 없다는 전문가 견해를 전했다.

오스터바이스 스트래티직 인컴펀드의 칼 카우프만 매니저는 "시장이 바닥에 가까워질 수록 위기론은 더 많이 나온다"며 정크본드 관련 우려를 일축했다.

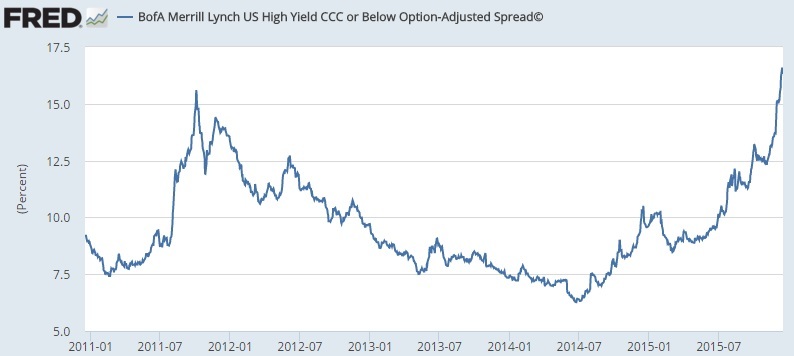

현재 정크본드 스프레드는 과거에 비해 크게 높아진 상태로, 이는 다소 과매도 상태에 놓였다는 뜻으로도 해석된다.

뱅크오브아메리카-메릴린치 하이일드채권지수는 국채에 비해 709베이시스포인트(bp, 1bp=0.01%) 프리미엄이 형성돼 있다. 지난해 6월의 335bp와 지난 3월 초 438bp에서 약 300~400bp 높아진 수치다.

카우프만 매니저는 이 같은 현상을 과매도로 보는 관점 때문에 일부 정크본드 펀드에서는 투자 심리가 다시 회복되고 있다며 "기존에 수익률이 5%였으나 유가 폭락 후 수익률이 8%까지 뛴 중간 만기의 정크본드를 매수하고 있다"고 말했다. 정크본드에서 향후 5~6년 동안 8% 수익률을 얻을 경우, 만기 도래 전에 채권가격이 떨어져도 이득이라는 판단에서다. 그는 투자한 채권 이름을 직접 밝히지는 않았지만 원유업종과는 거리가 먼 첨단기술업종이라고 귀띔했다.

카우프만은 이 밖에도 현재 크게 저평가 됐으나 두 자릿수 수익률을 낼 잠재력이 있는 하이일드 펀드를 다수 지목했다. 크레이트스위스 하이일드 본드 펀드(DHY)와 드레이퍼스 하이일드 스트래티지스 펀드(DHF), 더블라인 인컴 솔루션스 펀드(DSL) 등이 대표적으로 꼽혔다.

세계 최대 자산운용사 블랙록의 릭 라이더 채권부문 최고투자책임자(CIO)도 유럽, 소비재 및 서비스 관련 회사채 등 변동성이 심한 정크본드에 투자 매력이 있다고 판단했다.

라이더는 "유럽 하이일드 채권시장은 신용 주기와 에너지 가격 하락에 대한 노출도(익스포저) 면에서 다른 채권시장과는 상황이 다르다"고 말했다.

핌코의 댄 이바신 CIO도 "투자자들이 신용시장 위기에 과잉 반응했다"며 "우리는 이 같은 매도세를 활용하고 있다"고 언급했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상