[뉴욕 = 뉴스핌 황숙혜 특파원] 수익성 감소에 시달리는 미국 기업들이 주가를 끌어올리기 위해 자사주 매입에 열을 올리고 있지만 밑 빠진 독에 물 붓기라는 주장이 나왔다.

자사주 매입에 한 푼도 투입하지 않은 종목이 뭉칫돈을 쏟은 종목보다 장기적으로 오히려 높은 수익률을 낸 것으로 나타났다.

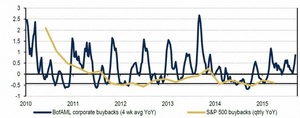

이 같은 지표는 연초 이후 미국 주식펀드의 자금 썰물이 지속, 자사주 매입 자금이 뉴욕증시의 ‘큰 손’으로 자리잡은 가운데 나온 것이어서 주목된다.

28일(현지시각) 시장조사 업체 팩트셋에 따르면 지난 2005년 이후 자사주 매입을 단행하지 않은 기업의 주가가 공격적인 매입에 나선 기업보다 높은 주가 상승률을 기록했다.

뿐만 아니라 S&P1500 기업 가운데 자사주를 가장 많이 사들인 종목의 주가가 최악의 성적을 거둔 것으로 나타났다.

시가총액 가중을 두지 않은 상태로 자사주를 매입하지 않은 125개 종목의 수익률 중간값이 지난해 마이너스 5.1%로, 자사주 매입을 시행했거나 유통주식수를 줄인 기업의 경우 수익률 중간값인 마이너스 6.4%를 웃돌았다.

또 시가총액 대비 자사주 매입 금액 비중이 상위 100위에 해당하는 종목의 평균 수익률은 마이너스 9.5%로 오히려 더욱 부진했다.

컴퓨터 업체인 휴렛팩커드(HP)와 유통업체 메이시스 이 밖에 콜스와 제록스 등 대표적인 기업들이 여기에 해당한다.

물론 주가는 자사주 매입 이외에 다른 요인에 의해 결정되지만 이번 지표가 자사주 매입이 미래 성장을 희생시키는 것이라는 일부 시장 전문가들의 경고에 설득력을 크게 실어줬다는 평가다.

주가가 기업의 내재가치에 비해 터무니없이 저평가된 경우라면 자사주 매입이 일정 부분 주가를 재평가하는 효과를 낼 수 있지만 실적이 뒷받침되지 않는 기업의 주가 부양에는 기대했던 결과를 이끌어내지 못했다는 얘기다.

이는 대규모 자사주 매입이 유통 주식 수를 줄여 주당순이익을 높이는 동시에 주가수익률(PER)을 동시에 끌어올리기 때문이라는 주장이다.

애드워드 스완슨 텍사스 A&M 대학 교수는 CNBC와 인터뷰에서 “수익성이 뒷받침되지 않는 기업의 경우 장기적으로 주가는 자사주 매입보다 펀더멘털과 함께 하강했다”며 “자사주 매입이 주가 낙폭을 제한하는 효과를 냈다고 보더라도 상승을 이끌어내지는 못한다”고 강조했다.

자사주 매입 규모가 큰 기업이 투자자들 사이에 유망주로 제시되기도 하지만 옥석 가리기가 필요하다고 시장 전문가들은 전했다.

펀더멘털 악화를 가리기 위한 수단으로 자사주를 사들이는 종목의 경우 매수 전략이 바람직하지 않다는 주장이다.

[뉴스핌 Newspim] 황숙혜 뉴욕 특파원 (higrace@newspim.com)

영상

영상