[뉴스핌=백진규 기자] 신한은행이 다음달 BIS 자기자본비율을 높이기 위해 코코본드를 발행한다. 지난 3월 달러표시 코코본드 흥행에 이어 이번에도 대규모 자금이 몰릴지 시장 관계자들의 관심이 쏠리고 있다.

20일 금융투자업계에 따르면 신한은행은 다음달 1일 3000억원의 후순위조건부자본증권(코코본드 Tier2)을 발행한다. 수요예측일은 오는 25일이며 주관사는 교보증권이다.

이번 발행은 2달만에 또 발행하는 건이어서 시장에서는 발행 이유와 흥행 여부에 촉각을 세우는 상황이다. 앞으로도 코코본드 발행을 통해 BIS비율 제고에 나서려는 은행이 늘어날 전망이기 때문이다.

교보증권 관계자는 “지난 3월 신한은행이 5억달러 어치 코코본드를 해외에서 발행했을 때도 인기가 많았다"며 "이는 한국 은행의 건전성에 대한 공감대가 형성되어 있고, 금리 면에서도 3% 후반대를 형성했기 때문”이라고 분석했다.

신한은행 관계자 역시 이번 코코본드 발행에 대해 “기존 공사채보다는 수요가 높을 것이며, 미매각의 경우에 대해서는 고려하지 않고 있다”고 자신감을 나타냈다. 그는 “적용등급이 낮춰지는 만큼 오히려 기관투자가 몰릴 것”으로 전망했다.

신한은행의 경우 신용등급은 ‘AAA’임에도 불구하고 이번 코코본드 발행에서는 2단계 낮은 ‘AA’등급을 적용받게 된다. 금리가 높아져 투자자들은 더 큰 수익을 낼 수 있고, 은행 입장에서는 조달 금리가 올라가게 된다.

다른 금융투자업계 관계자들도 수요는 분명히 있다는 입장을 밝혔다. 다만 현재 은행 상황에서 오히려 너무 빠르게 코코본드를 발행해 은행 수익성이 낮아질 것을 우려하는 관계자들도 있었다.

코코본드는 은행의 경영이 악화돼 BIS 자기자본비율이 일정 수준 이하로 떨어질 경우, 은행이 파산하기 전에도 원리금이 주식으로 자동 전환되는 후순위 채권이다. 투자위험이 커지는 만큼 신용등급도 낮아진다.

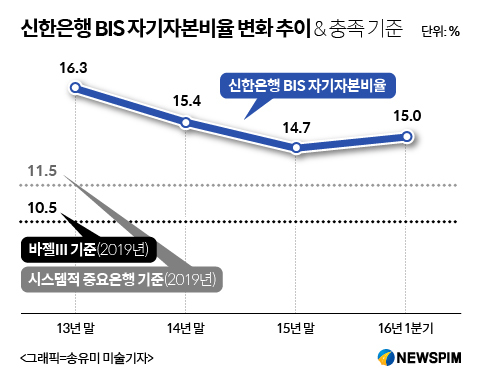

그럼에도 불구하고 코코본드를 발행하는 이유는 2019년까지 바젤III 기준(10.5%) 충족을 위한 여유자본 확보에 있다. 코코본드로 조달한 자금은 은행의 ‘자본’계정에 편입되어 BIS비율을 높일 수 있기 때문이다.

특히 신한은행의 경우 더 엄격한 BIS비율을 적용받고 있다. 은행연합회에 따르면 신한은행과 함께 ▲KEB하나은행 ▲국민은행 ▲우리은행 ▲농협은행이 시스템적 중요은행(D-SIB)로 선정되어 있으며, 이들은 기존 BIS비율에 추가자본 1%p를 따로 적립해야 한다.

신한은행은 지난 3월 5억달러의 코코본드를 발행한 덕분에 1분기 BIS비율을 지난해 말 14.7%에서 15.0%대로 높일 수 있었다.

신한은행 관계자는 “사실상 신한은행은 당장 구조조정 이슈에 연관되어 있지 않고 대손충당금도 충분한 상황이므로 BIS비율 조정이 급하지는 않다”면서도 “현재 시장 상황에 비추어 볼 때 적절한 시기라고 판단해 발행을 결정했다”고 밝혔다.

[뉴스핌 Newspim] 백진규 기자 (bjgchina@newspim.com)

영상

영상