[뉴스핌=김승동 기자] 절대 지지 않는 게임을 한다면? 내기를 하지 않을 사람이 드물 것이다. 한 가지 조건만 충족하면 변액보험은 절대 고객이 지지 않는 게임이다. 바로 해지다.

변액보험 중 저축성상품인 변액적립보험은 납입기간 중 사망시, 변액연금보험은 연금개시시점에 납입한 원금 이상을 보장한다. 반면 수익이 나면 고스란히 고객이 수익으로 귀속된다.

해지만 하지 않으면 변액보험 고객은 지지 않는 게임을 하는 셈. 여기에 최근 보험사들은 사망이나 연금개시 전에 최대한 높은 수익을 내기 위해 이런 변액보험에 더 좋은 기능을 부여했다. 보험사가 고객 자산을 알아서 관리해주는 기능을 도입한 것.

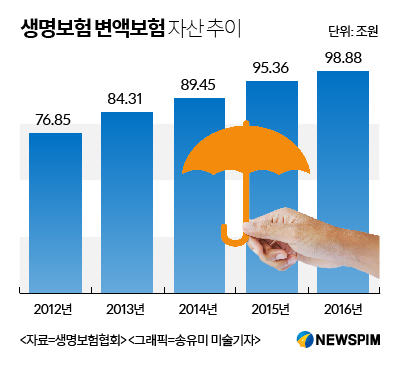

24일 생명보험업계에 따르면 새국제회계기준(IFRS17) 도입과 저금리에 따라 각 보험사들은 변액보험을 활성화하기 위해 노력하고 있다. 변액보험은 실적배당 상품이기 때문에 보험사는 책임준비금 일부를 고객에게 전가할 수 있다. 즉 투자에 대한 책임을 보험사가 아닌 투자자가 지는 셈. 저금리에 따라 고객도 시중금리는 물론 물가상승률보다 높은 수익을 추구하는 변액보험이 장기투자에 더 적합하다.

변액보험은 고객이 납입한 보험료 일부를 펀드에 투자, 물가상승률보다 높은 수익을 추구한다. 장기 목돈마련에 적합한 상품이다. 최근 각 보험사들은 변액보험 판매 활성화를 위해 보험사가 알아서 자산을 관리해주는 신개념 펀드를 속속 도입하고 있다. 미래에셋생명, 알리안츠생명, 카디프생명 등이 대표적이다.

미래에셋생명은 지난 2014년 4월 MVP(Miraeasset Variable Portfolio)펀드 시리즈를 출시했다. 주식편입비중에 따라 MVP30, MVP50, MVP60 등으로 구분한다. 가장 인기 있는 펀드는 MVP60으로 주식편입비중이 60%, 채권편입비중이 40%다.

MVP60의 누적수익률은 4.06%, 3년 12.49%다. 이는 보험업계 전체 변액보험 펀드 금액가중평균수익률 1년 4.04% 3년 수익률 8.87%% 대비 각각 0.02%포인트, 3.62%포인트 높은 것.

미래에셋생명 관계자는 “기존 변액보험은 계약자가 알아서 자산관리를 해야 해 소극적으로 대응했다면 MVP펀드는 자산관리 전문가가 적극적으로 자산운용을 통해 수익을 창출한다”고 설명하며 “MVP펀드 도입 이후 지속적으로 수익률 상위를 기록하고 있다는 점이 이를 반증한다”고 말했다.

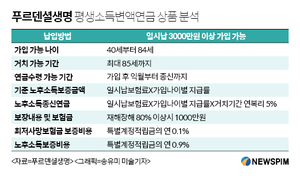

알리안츠생명은 지난달 31일 ‘하모니변액연금보험’을 출시, 금융상품의 특허권이라고 할 수 있는 배타적사용권을 획득했다. 이 상품은 변액연금보험에 라이프사이클에 맞도록 펀드의 편입비율을 매일 변동하는 시스템을 도입했다. 라이프사이클이란 가입 초기 저연령대에서는 주식투입 비중을 높여 고수익을 추구한다. 장기 유지에 따라 연금개시시점이 가까워질수록 채권비중을 높여 안정성을 높이는 구조다.

또 알리안츠생명은 변액연금보험에 부과하는 최저연금보증수수료(GMAB Fee)를 없앤 데 이어 업계최초로 실적배당연금에 부과하는 최저실적배당연금보증수수료(GMWB Fee)도 없앴다. 쉽게 말해 비용을 대폭 축소해 수익을 더 높게 한 것. 여기에 매월 스텝업 기능도 더해 한번 오른 수익은 더 이상 낮아지지 않도록 했다.

알리안츠생명 관계자는 “이 상품은 수익률을 더 높이기 위해 적립금에서 연 0.6%정도를 차감하는 최저연금보증수수료와 실적배당연금 선택 시 추가로 차감하는 연 1.0%정도의 최저실적배당연금보증수수료를 없앤 대신 자산의 리밸런싱을 통해 더 높은 수익을 추구한다”며 “결국 더 적은 비용으로 더 높은 수익을 낼 수 있도록 설계한 변액연금”이라고 설명했다.

BNP파리바카디프생명은 이달 초 국내 최초로 ETF(상장지수펀드)에 투자하는 ‘ETF변액보험’을 내놓고 배타적사용권을 받았다. ETF는 거래소에 상장되어 주식 종목처럼 수시로 매매할 수 있는 인덱스펀드다.

ETF는 적극적인 수익을 추구하는 엑티브펀드보다 총보수가 낮으면서 엑티브펀드처럼 실시간 매매가 가능하다. 엑티브펀드의 총보수는 연 2.0% 내외다. 반면 ETF의 총보수는 연 0.5% 정도다. 하지만 ETF를 어떤 종목으로 구성했는가에 따라 엑티브펀드의 성격을 지니기도 한다.

카디프생명 관계자는 “고객의 투자 성향에 맞게 투자하는 ETF 자산을 배분한다”며 “낮은 보수로 운용이 가능한 ETF의 장점과 함께 10년 이상 유지시 비과세 된다는 보험의 혜택까지 받을 수 있어 장기 투자에 적합하다”고 설명했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)

영상

영상