[뉴스핌=김선엽 기자] 한국은행이 기준금리 인상을 시사했다. 이르면 바로 다음 달부터 기준금리 인상이 시작될 가능성도 배제할 수 없다.

한은이 연내 금리인상을 단행한다면 2011년 6월 이후 6년 반 만이다. 자의반 타의반 금리인하와 저금리에 익숙했진 개인투자자 입장에선 혼란스러울 수 있다.

기준금리가 인상되면 시장금리도 따라오른다. 시장금리가 상승하면 채권형 펀드의 투자수익률은 떨어질 수밖에 없다. 채권형 펀드, 이제 환매에 나설 시점일까.

◆ 금리인상이 영 불안하다면‥과감히 '포트' 교체를

은행 및 증권업계의 퇴직연금 담당자들은 현재 시점에서 채권형 펀드를 고집할 이유가 없다고 입을 모은다. 금리 인상이 언제까지 진행될지 모르고 속도도 알 수 없는 만큼 안전자산으로서의 매력도가 감소했다는 것이다.

조재성 신한은행 투자자산전략부장은 "우리는 지난 8월부터 채권시장을 불안하게 보고 채권형 펀드를 권하지 않았다"며 "당분간 채권형 펀드는 고객에게 권유할 생각이 별로 없다"고 조언했다.

대신 국내 주식형 펀드나 이머징 채권, 글로벌 하이일드 펀드를 담을 것을 추천했다.

우리은행 퇴직연금부 관계자는 "금리 인상기에는 국채를 하는 것이 가장 좋지 않다"며 "최근 대부분 리테일 펀드로는 AB글로벌고수익펀드 등 글로벌 하이일드 펀드 위주가 추천을 받는다"고 전했다.

◆ 애매할 땐 짬짜면, "혼합형 혹은 단기채로 대응하라"

많이 버는 것보다 잘 지키는 것이 자산관리에서 중요하다. 특히 나의 노후와 직결된 퇴직연금이라면 더욱 그렇다. 포트폴리오를 모두 위험자산으로 채우는 ‘몰빵’ 투자는 위험할 수 있다.

한화자산운용 관계자는 "퇴직연금이 기본적으로 장기투자상품이기 때문에 금리인상이 있다고 해서 채권형을 다 빼는 것은 좋지 않다. 채권형이나 혼합형으로 포트폴리오를 깔아두고 위험자산을 조금 공격적으로 변경하는 것도 방법이다"라고 조언했다.

게다가 퇴직연금은 전체 자산의 70% 이상 위험자산을 담을 수 없다. 이럴 때는 채권혼합형이나 채권형 중에서 단기채 위주의 상품을 이용하는 것이 적절하다. 단기채권형으론 유진챔피언단기채권형펀드, 동양단기채펀드가 있고 채권혼합형으로는 신영퇴직연금배당펀드, 베어링배당펀드 등이 대표적이다.

이미연 한국투자신탁운용 채권운용본부장은 "현재 MMF와 단기채권펀드의 평균 잔존만기는 3개월 내외 수준"이라며 "해당기간 내 금리인상이 있더라도 잔존만기가 짧아진 채권의 자본손실은 매우 제한적인 반면 해당 채권의 만기 후 재투자될 채권의 금리는 인상된 금리를 반영하므로 이자수익이 증가하게 된다"고 분석했다.

한국투자E단기채, 하나UBS파워E단기채펀드 등 전자단기채권펀드도 대안이 될 수 있다. 박현식 KEB하나은행 포트폴리오 매니저는 "국채로 운용되는 채권형 펀드의 경우 만기가 짧은 E단기채 펀드로 갈아타는 것이 좋다고 본다"며 "전자로 발행돼 수수료가 낮으므로 수익률이 약간 올라가며 만기가 짧아 시장금리가 올라가도 타격이 적다"고 말했다.

◆ 한은의 금리인상, 호들갑이라고 생각한다면 ‘저가매수 기회’

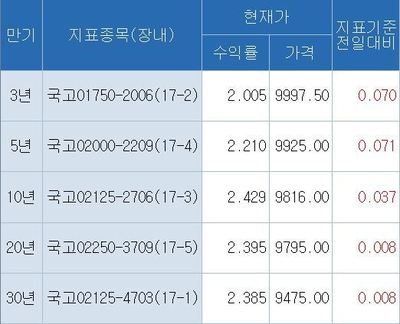

금융투자협회에 따르면 지난 19일 기준 국고채 3년물 금리가 2%를 넘어섰다. 한은 기준금리가 1.25%인 점을 고려하면 6개월에서 1년 내, 두 번 이상 한은이 금리를 인상한다는 것을 반영한 가격이다.

때문에 채권시장 참여자 중 상당수는 과도하게 채권가격이 폭락했다고 본다. 한은의 금리인상 시그널을 저가매수의 기회로 활용하는 역발상이 필요하다는 지적이다. 현재의 국내 경기 상황을 고려할 때 한은이 급격하게 기준금리를 올리기 어려울 것이란 판단에서다.

외국계 자산운용사 본부장은 "3년 쪽 금리가 두 번의 기준금리 인상을 반영했으니 이 정도면 지나치게 싸다고 할 수 있다"며 "지금 굳이 채권에서 손을 뺄 때는 아니라고 본다"고 지적했다.

특히 주가가 오를 만큼 올랐다고 보는 투자자라면 이제 와서 위험자산을 담기도 부담스럽다. 이 경우엔 채권투자를 유지하면서 금리가 높은 은행채나 회사채에 관심을 가지는 것도 한 방법이다.

대형증권사의 글로벌 자산관리 본부장은 "위험자산에 대한 비중 축소 얘기가 슬금슬금 나오고 있다"며 "여전히 주식이 좋아 보이긴 하지만 부담도 쌓이고 있어 향후 주가 조정에 대비한 일종의 헤지성 채권 확대가 필요한 시기"라고 말했다.

문홍철 동부증권 애널리스트는 "원래 채권이라는 게 좋아서 사는 게 아니다. 딱히 살게 없을 때 할 수 없이 사면서 쿠폰을 먹는 투자"라고 강조했다. 이어 "최근 가격이 많이 떨어진 은행채, 등급이 그럭저럭 괜찮은 회사채를 사서 만기까지 보유하는 것도 좋은 전략"이라고 언급했다.

[뉴스핌 Newspim] 김선엽 기자 (sunup@newspim.com)

영상

영상