[뉴스핌=이지현 기자] 올해 세 차례에 걸친 부동산대책과 가계부채 대책으로 주택담보대출을 받는 차주 3명 중 1명꼴로 대출가능금액이 평균 4338만원 줄어드는 것으로 나타났다.

25일 금융감독원은 올해 상반기 중 KB국민은행에서 주택담보대출을 받은 차주 6만 6000명을 대상으로 영향 분석을 한 결과, 이들 중 34.1%가 올해 나온 부동산대책과 가계부채 대책의 영향을 받을 것으로 추산된다고 밝혔다.

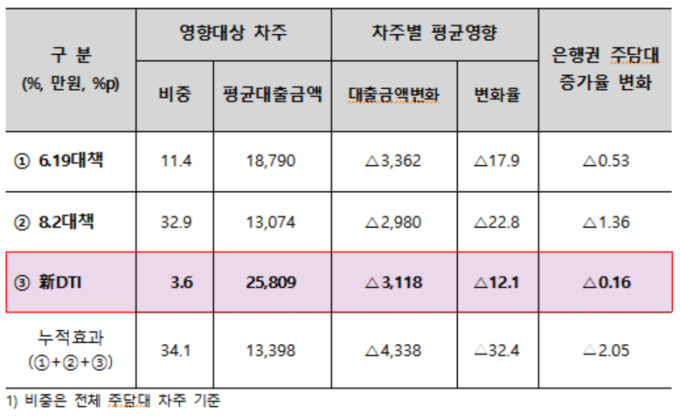

이들의 인당 평균 대출가능 금액은 대출 규제 전 1억3398만원에서 9060만원으로 4338만원(32.4%) 줄 전망이다.

쉽게 말해 이미 주담대를 보유한 사람이 앞으로 추가 주담대를 받을 경우 대출 가능 금액이 평균 9000만원 수준에 머무르게 된다는 얘기다.

홍석린 금융감독원 가계신용분석팀장은 "현재 은행권에서 가장 주담대 영업을 많이 하고 있고 데이터 관리가 잘 되는 KB국민은행을 기준으로 영향을 분석했다"면서 "이를 은행권 전체로 보면 주담대 증가율은 약 2.05%포인트 둔화될 것으로 보고있다"고 설명했다.

정부는 지난 6월과 8월 두 차례에 걸쳐 부동산대책을 발표했다. 6.19 부동산 대책에서는 서울 강남과 경기 광명 등 조정지역 주택담보대출에 대해 담보인정비율(LTV)과 총부채상환비율(DTI)을 10%포인트씩 낮춰 각각 60%, 50%의 규제를 적용했다.

금감원은 6.19 대책의 경우 줄어든 LTV·DTI 영향으로 대출금이 줄어드는 차주가 6만6000명의 11.4%정도로 추산했다. 평균 대출금액은 1억8790만원에서 1억5428만원으로 3362만원(17.9%) 줄었다.

8.2 대책에서는 투기지역과 투기과열지구를 지정했다. 해당 지역의 LTV·DTI는 모두 40%로 낮아졌고 다주택자는 10%포인트 더 낮춘 30%로 내려갔다.

고강도 부동산 정책은 영향력도 컸다. 금감원 추산 결과 6만6000명 중 32.9%의 대출금액이 줄었다. 이들의 평균 대출금액은 1억3074만원에서 1억94만원으로 2980만원(22.8%) 감소했다.

지난 24일 발표된 가계부채 대책, 즉 신DTI는 앞선 부동산 대책보다 영향력이 줄었다. 전체 6만6000명 중 3.6%만이 신DTI적용으로 대출가능금액이 변동했다. 이들 중 3.4%는 대출금이 줄어드는 다주택자이며, 0.2%만이 장래소득 상승이 예상돼 대출금이 증액한 경우였다.

전체적으로 신DTI를 적용하면 차주들의 평균 대출액은 2억5809만원에서 2억2691만원으로 3118만원(12.1%) 줄어드는 것으로 나타났다.

홍 팀장은 "6.19 대책과 8.2 대책, 가계부채 대책은 투기수요 억제를 통해 대출 건전성을 높이고 주택시장 안정화를 꾀한다는 정책 방향에서 봤을 땐 같은 연장선상에 있다"면서 "영향받는 차주, 대출금 및 주담대 증가율 둔화 관점에서 보면 8.2 대책이 가장 강력하고 이어 6.19 대책과 가계부채 대책 순이라고 보면 된다"고 설명했다.

한편 국민은행이 주택담보대출 시장에서 차지하는 점유율이 10~15%인 점을 감안하면, 은행권 전체에서는 15~22만명 정도가 부동산대책과 가계부채 대책의 영향을 받을 것으로 전망된다.

[뉴스핌 Newspim] 이지현 기자 (jhlee@newspim.com)

영상

영상