[뉴스핌=허정인 기자] 회사채 발행시장이 조기 폐장하는 분위기다. 지난해 12월에 8000억원 어치 회사채가 발행됐던 것과는 달리, 올해는 한 건도 없을 것으로 업계는 예상하고 있다.

한국은행의 기준금리 인상으로 회사채 유통금리가 2%대 중반으로 오른데다, 이를 예상하고 기업들이 선제적으로 회사채를 발행했기 때문이다.

|

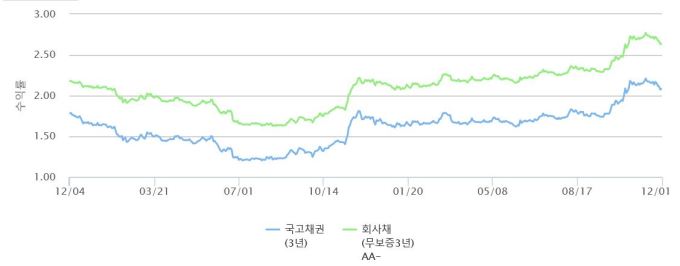

4일 회사채 시장에 따르면 연초 연 2.1% 가량이었던 AA-등급 3년만기 회사채 금리는 올해 중순부터 오르기 시작해 전일(1일) 연 2.637%를 기록했다. 일년새 0.50%p 가량 오른 셈이다.

지난 6월 이주열 한은 총재가 ‘완화 정도의 조정’ 가능성을 시사한 후로 시장금리가 빠르게 올랐다. 연초 연 1.6%였던 3년물 국고채 금리는 전일 2.081%까지 상승했다. 상승폭만으로 따지면 기준금리를 2회 인상한 것과 비슷하다.

이 같은 시장흐름을 탓에 지난달 29일 발행에 나섰던 미래에셋자산운용(AA0)은 당초 계획보다 발행액을 줄였다. 당초 1000억원을 계획했지만 600억원만을 발행한 것.

투자업계 관계자는 “미래에셋자산운용을 끝으로 올해 발행시장이 마감했다고 보면 된다”며 “연말로 갈수록 금리가 오를 것으로 예상됐기 때문에 발행사 입장에선 조달비용 부담이 있고, 투자자들은 운용손실을 고려해 회사채 매입을 꺼리는 분위기”라고 설명했다.

지난해 12월에 약 8000억원 어치 회사채가 발행된 것과 비교하면 올해는 폐장시점이 더 빨라졌다. 이맘 때 미래에셋대우(AA-)가 4000억원, 효성(A+)이 1500억원, 두산(A-)이 750억원을 공모채 시장에서 조달했다.

또 다른 관계자는 “증액 발행이 가능한 곳들은 연중 발행액을 늘려 금리인상에 대비했다”며 “만기를 앞둔 빅이슈어들은 내년 초께부터 발행에 나설 것으로 보이고 A등급 이하 발행사들은 발행어음시장이 본격화하기 전까진 발행을 늦출 것”이라고 말했다.

|

이달 초부터 내년 1분기 말까지 만기를 기다리는 회사채 잔액은 총 11조5000억원 규모다. ▲삼성중공업(BBB+) 5000억원 ▲이마트(AA+) 3000억원 ▲신세계(AA0) 3000억원 ▲한국타이어(AA0) 2500억원 ▲SK텔레콤(AAA) 2000억원 등이 만기 도래한다.

시장 관계자는 “지난주 기준금리 인상을 확인하며 불확실성 재료를 소화했기 때문에 이후 또 한번 시그널이 나오기 전까지 발행을 앞당길 것으로 예상된다”며 “우량등급 회사들은 이른 연초에 수요예측을 진행할 것으로 보이고 나머지 회사들은 초대형IB를 통해 사모채로 조달할 것”이라고 전했다.

[뉴스핌 Newspim] 허정인 기자 (jeongin@newspim.com)

영상

영상