[뉴욕=뉴스핌] 황숙혜 특파원 = 지구촌 국채 수익률이 일제히 적신호를 내고 있다.

독일 분트채 수익률이 2016년 이후 처음으로 이른바 ‘서브 제로’ 영역에 재진입한 가운데 주요국 장단기 국채 수익률이 일제히 가라앉는 모습이다.

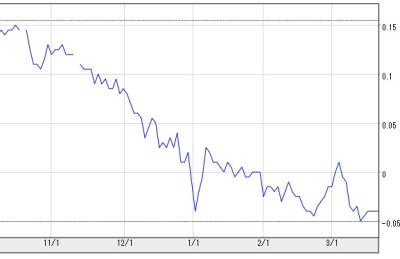

미국 3개월과 10년물 일드커브가 금융위기 직전인 2007년 이후 처음으로 역전, 투자자들 사이에 경기 침체에 대한 경계감을 부추겼다.

미 연방준비제도(Fed)가 2015년 제로금리 정책 종료 후 3년 가량 시행한 양적긴축(QT) 종료가 본격적인 실물경기 하강 기류의 신호탄으로 해석되면서 뉴욕증시도 하락 압박에 시달렸다.

22일(현지시각) 주요국 국채 수익률과 미국 일드커브에 월가의 조명이 집중됐다. 독일 10년 만기 국채 수익률이 마이너스 0.02%까지 하락, 2년만에 처음으로 서브 제로 영역으로 복귀했다.

상황은 다른 지역도 마찬가지다. 일본 10년 만기 국채 수익률이 이날 장중 마이너스 0.07%까지 후퇴하며 2016년 이후 최저치를 기록했고, 같은 만기의 뉴질랜드 국채 수익률이 사상 처음으로 2.0% 아래로 떨어졌다.

미국 10년 만기 국채 수익률 역시 이날 장중 2.439%까지 밀리며 지난해 1월 이후 최저치를 기록했고, 호주 10년물 수익률 역시 사상 최저치와 거리를 3bp(1bp=0.01%포인트)로 좁혔다.

아울러 마이너스 수익률에 거래되는 ‘서브 제로’ 채권 규모가 2017년 중반 이후 최대 규모로 늘어났고, 투자자들 사이에 ‘채권시장과 싸우지 말라’는 의견이 힘을 얻고 있다.

최근 주요국 금리의 가파른 하락은 연준의 정책 기조와 무관하지 않다는 분석이다. 지난 19~20일 회의에서 통화정책 정상화의 양대 축으로 통하는 금리인상과 대차대조표 축소에 브레이크를 건 데 따라 아시아와 유럽 중앙은행 역시 같은 행보를 취할 가능성에 무게가 실린 것.

경기 한파에 대한 경계감도 배경으로 자리잡고 있다. 연준의 이번 결정이 경기 적신호를 기정 사실화한 것이라는 해석이 번진 동시에 유로존 경제 지표가 악화, 침체 우려가 재점화되면서 금리를 끌어내렸다는 얘기다.

시장조사 업체 IHS마킷이 발표한 3월 독일 제조업 지수가 44.7로 후퇴, 경기 위축이 심화된 한편 2012년 이후 최저치를 기록하면서 투자 심리를 강타했다.

미국 일드커브 역전도 같은 맥락으로 풀이된다. 이날 장중 3개월물과 10년물 국채 수익률 스프레드가 0%포인트를 뚫고 하락, 12년만에 첫 역전을 나타냈다.

뿐만 아니라 2년물과 10년물 국채 수익률 스프레드 역시 10bp 내외로 축소, 일드커브 역전을 코 앞에 둔 상황이다.

일드커브 역전은 투자자들 사이에 경기 침체 신호로 통하는 지표라는 점에서 시장 전문가들이 긴장하고 있다.

찰스 슈왑의 캐티 존스 채권 전략가는 블룸버그와 인터뷰에서 “글로벌 주요국 경기 하강 기류가 기정 사실로 받아들여지는 한편 연준의 통화정책 결정 역시 같은 맥락으로 해석되고 있다”며 “연준 회의 이후 침체 공포가 크게 고조됐다”고 설명했다.

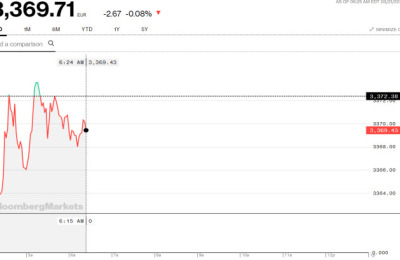

한편 이날 주요국 증시도 급락했다. 경제 펀더멘털에 대한 우려에 다우존스 지수가 장중 최대 400포인트 폭락했고, 나스닥 지수와 S&P500 지수도 각각 2.0%와 1.6% 내외로 내렸다.

독일 DAX 지수가 1.6% 떨어졌고, 프랑스와 영국 증시도 각각 2% 이상 곤두박질쳤다.

higrace@newspim.com

영상

영상