[서울=뉴스핌] 정경환 기자 = 현대중공업 분할 안건이 주주총회를 통과했다. 이로써 세계 1, 2위 조선사인 현대중공업과 대우조선해양 합병이 속도를 내게 됐다. 증권가에서는 현대중공업그룹이 대우조선해양을 인수함으로써 재무리스크를 줄이는 한편, 사업안정성은 높아질 것으로 기대하고 있다.

31일 한국거래소에 따르면, 현대중공업지주는 이날 오후 2시 현재 전날보다 6000원(1.95%) 오른 31만4000원에 거래되고 있다.

개장 직후 약세를 보이던 주가는 주총이 임박한 오전 10시를 넘기면서 상승 전환, 2% 안팎 오름세를 이어가고 있다.

같은 시각 현대중공업은 2.60% 상승 중이고, 현대미포조선은 0.93% 하락세다. 현대일렉트릭은 0.27% 오르고 있다. 현대중공업에 합병되는 대우조선해양은 0.67% 상승했다.

앞서 현대중공업은 이날 오전 11시 10분 울산시 남구 울산대학교 체육관에서 임시 주주총회를 열고, 물적분할 안건을 원안대로 통과시켰다. 해당 안건은 주총이 시작된 지 10여 분 만에 가결됐다.

당초 현대중공업은 이날 오전 10시 울산시 동구 한마음회관에서 주총을 개최할 예정이었다. 하지만 분할에 반대하는 노조가 닷새 전부터 주총장을 점거, 진입 자체를 막자 오전 10시 30분쯤 급하게 주총 장소와 시간을 변경했다.

노조는 구조조정 등을 우려해 회사 분할에 반대해 왔고, 회사는 고용 안정과 단체협약 승계를 약속하며 주총 강행 의지를 보여왔다.

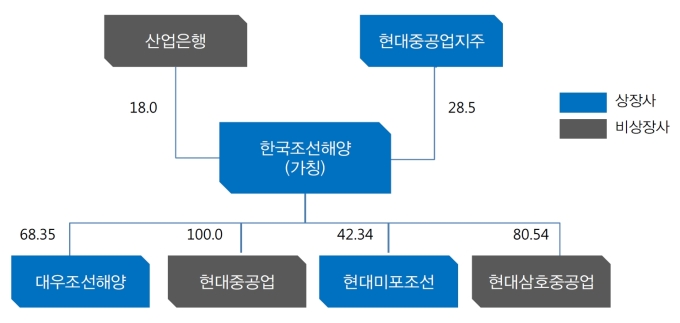

분할 안건 통과로 현대중공업은 중간지주사인 한국조선해양과 사업회사 현대중공업(신설법인)으로 나뉘게 됐다. 향후 한국조선해양이 산업은행으로부터 대우조선해양 지분을 현물 출자받는 식으로 대우조선해양을 인수할 계획이다. 현대중공업과 대우조선해양, 현대삼호중공업 그리고 현대미포조선 등 4개 회사를 거느리게 될 한국조선해양은 오는 6월 3일 출범한다.

양형모 이베스트투자증권 연구원은 "한국조선해양이 출범해 자회사로 현대중공업 100%, 현대미포조선 42%, 현대삼호중공업 81%와 기타 회사 등을 모두 보유한다"며 "총부채는 1668억원으로 별도 부채비율은 1.5%에 불과하다"고 분석했다.

그는 이어 "삼호중공업 기업공개(IPO)는 내년에 가능하고, 현대중공업의 IPO도 가능하다는 판단"이라며 "그룹 재무 리스크는 감소하고 사업 안정성은 높아질 것"이라고 내다봤다.

한편, 현대중공업은 올해 1분기 연결기준 매출이 3조2685억원으로 전년동기 대비 7.4% 증가했다. 영업이익은 281억원을 기록하며 흑자 전환했다.

대신증권은 이와 관련, "영업이익이 컨센서스(-124억원)를 크게 상회한 어닝 서프라이즈"라며 "해양부문 하자보수충당금 1382억원 환입(Gorgon LNG Plant Module), 조선부문 신규 수주 선박에 대한 공사손실충당금 설정액 감소(현대중공업 0원, 현대삼호 87억원, 현대미포 75억원) 영향이 컸다"고 언급했다.

그러면서 "선박 발주량이 회복되는 구간에서 글로벌 1위 업체로 프리미엄 부여가 가능하다"며 "대우조선해양과의 합병 시 글로벌 빅(Big) 1 조선소로 규모의 경제를 시현할 것"이라고 내다봤다.

hoan@newspim.com

영상

영상