[서울=뉴스핌] 김지유 기자 = HDC현대산업개발이 한국산업은행 등 채권단에 아시아나항공 인수조건 재협의를 요청했다.

현대산업개발은 9일 자료를 내고 "아시아나항공 인수 의지에 변함이 없다"며 "인수상황 재점검 및 인수조건 재협의 등 한국산업은행 및 계약 당사자들 간의 진정성 있는 노력을 통해 아시아나항공 인수가 성공적으로 종결될 수 있기를 희망한다'고 밝혔다.

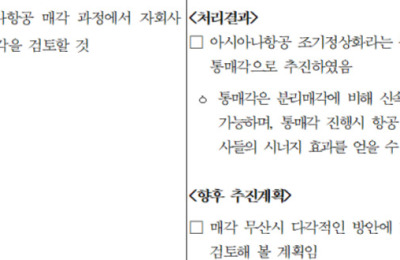

현대산업개발에 따르면 현대산업개발-미래에셋대우 컨소시엄은 지난해 12월 금호산업, 아시아나항공과 각각 주식매매계약 및 신주인수계약을 체결하고 인수 절차를 진행했다.

하지만 현재 현대산업개발은 계약을 체결할 당시에는 전혀 예상할 수 없었던 상황이 됐다는 입장이다.

아시아나항공은 계약 체결 당시와 비교해 지난해 말 기준 2조8000억원 부채가 추가로 인식됐다. 또 1조7000억원을 추가 차입해 부채가 4조5000억원으로 늘었다.

부채비율은 올해 1분기 말 기준으로 지난해 2분기 말 대비 1만6126% 급증했다. 자본총계는 같은 기간 1조772억원 줄었다.

현대산업개발 측은 "인수에 중대한 부정적 영향을 초래하는 것은 물론 인수 가치를 현저히 훼손하는 여러 상황들이 명백히 발생되고 확인됐다"고 설명했다.

특히 아시아나항공은 지난 4월 21일 현대산업개발-미래에셋대우 컨소시엄에 긴급자금 1조7000억원 추가 차입 및 차입금의 영구전환사채 전환, 정관 변경, 임시주주총회 개최 계획 등을 통보했다.

현대산업개발에 따르면 아시아나항공은 사전동의 없이 다음날 이사회에서 본건 추가자금 차입을 승인했다. 같은 달 24일에는 법률적 리스크가 상당한 부실계열사에 대한 총 1400억원 지원도 통보했다는 입장이다.

현대산업개발 측은 "오히려 현대산업개발-미래에셋대우 컨소시엄의 명시적인 부동의에도 불구하고 아시아나항공은 추가자금의 차입 및 부실계열회사에 대한 자금지원 등을 결정하고 관련된 정관 변경, 임시주주총회 개최 등 후속 절차를 강행하고 있다"고 강조했다.

그러면서 "한국산업은행이 이번 공문을 통해 직접적인 논의가 가능해진데 대해 매우 고무적으로 생각하고 있다"면서 "이를 계기로 인수 계약에 관한 논의가 계약 당사자들에 국한된 범위를 넘어 국책은행인 한국산업은행과의 대승적 차원의 실질적인 논의로 전환될 것으로 기대한다"고 말했다.

kimjiyu@newspim.com

영상

영상