[서울=뉴스핌] 김지유 기자 = 아시아나항공 인수가 사실상 '딜 클로징'(인수 계약 완료)을 넘겼다.

러시아 기업결합 승인 등 거래 종료를 위한 선행조건이 마무리되지 못한 데다 인수조건 재협상도 남아있기 때문이다.

HDC현대산업개발은 올해 연말까지 연장되는 딜 클로징까지 아시아나항공 인수를 마무리하겠단 입장이다. 정몽규 현대산업개발 회장과 주채권은행인 산업은행의 이동걸 회장이 딜 클로징을 앞두고 전격 회동하면서 재협상의 물꼬는 트인 것으로 보인다.

하지만 업계에선 항공업황 부진이 장기화돼 본격적인 재협상 이후에도 현대산업개발의 인수포기 가능성이 높을 것으로 내다봤다.

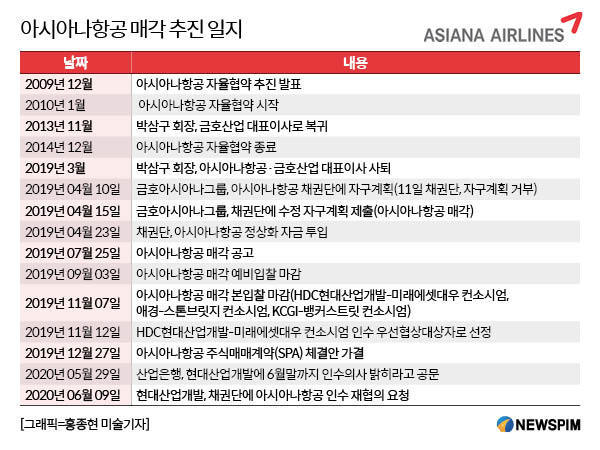

27일 투자은행(IB)에 따르면 HDC현대산업개발-미래에셋 컨소시엄과 금호산업은 지난해 말 주식 매매계약(SPA)를 체결할 때 이날 딜 클로징을 마치기로 했다.

현재 현대산업개발은 러시아의 기업결합 승인이 나지 않아 거래종결 의무가 발생하지 않는다는 입장이다. 또 러시아 기업결합 승인이 마무리되더라도 계약상 진술 및 보장의 진실성, 확약과 의무의 이행 등 선행조건이 마무리돼야 거래종결 의무가 발생한다고 본다.

현대산업개발 관계자는 "현재 6개국 중 러시아 기업결합 승인이 완료되지 않았고, 이외에도 거래종료를 위한 선행 조건이 남아 있다"며 "선행조건이 동시에 충족되지 않으면 거래종결 의무가 발생하지 않는다"고 설명했다. 그러면서 "딜 클로징을 최장 6개월인 오는 12월 27일까지 연장할 수 있다"며 "그 방향으로 자연스럽게 흘러갈 것"이라고 덧붙였다.

◆ 산은 "인수 결정시 전폭적인 지지", HDC현산 "인수 의지에 변함 없다"

현대산업개발의 입장대로 선행조건을 충족하지 못하면 오는 12월 27일까지 딜 클로징 연장이 가능하다. 하지만 인수가 최종 마무리되려면 현대산업개발과 채권단 간 인수조건 변경이 관건이다.

그나마 지지부진했던 재협상이 시작되면서 꽉 막혔던 아시아나항공 인수 진행에도 다시 물꼬가 트였다. 정몽규 현대산업개발 회장과 이동걸 산업은행 회장은 딜 클로징을 이틀 앞둔 지난 25일 전격 회동에 나섰다. 양측은 대면과 서면 등 재협상 방식을 두고 줄다리기를 이어왔다. 하지만 딜 클로징을 앞두고 이 회장이 회동을 요청했고 정 회장이 한 번 고사한 뒤 응한 것으로 알려졌다.

문제는 재협상이 어떻게 진행될지는 여전히 불투명한 것으로 나타났다. 이 회장은 회동 다음 날인 26일 "현산이 아시아나항공 인수를 결정하면 산은도 전폭적으로 지원하겠다"고 말한 것으로 알려졌다. 업계에선 딜 클로징 연장과 인수조건 변경에 대한 의견 등이 거론됐을 것으로 추측하고 있다. 하지만 항공업황이 어려운 만큼 단박에 결론짓기가 어려운 상황인 것으로 전해진다.

현대산업개발은 공식적으로는 재협상을 통해 인수 역시 마무리할 것이란 입장이다. 현산 관계자는 "아시아나항공 인수를 마무리하겠단 의지에 변함이 없다"고 선을 그었다.

◆ IB업계 "HDC현산, 아시아나항공 인수 포기 가능성"

업계에서는 조만간 현대산업개발과 채권단 간 본격적인 재협상이 시작될 것으로 보고 있다. 그렇지 않고 계약이 무산되면 양측이 그 책임을 고스란히 져야 하기 때문이다.

하지만 신종 코로나바이러스 감염증(코로나19) 확산이 장기화되면서 항공업황이 더 어려워질 것으로 예상돼 재협상 이후에도 인수를 끝내기가 녹록지 않을 것으로 보인다. 이에 따라 협상이 재개되더라도 여전히 인수 포기 가능성은 남아 있다는 게 업계 관측이다.

특히 재협상에서 중요한 매각가 인하 여지가 크지 않은 것으로 전해진다. 매각가 인하는 유상증자를 제외한 구주를 인수하는 부분에서 발생할 수 있다. 구주 인수 금액을 고려할 때 5% 할인시 160억원 정도다. 총 인수대금이 2조5000억원 규모로 볼 때 크지 않은 규모다. 또 공기업인 채권단이 무턱대고 인수대금을 깎아주기도 쉽지 않아 내부적인 고민이 큰 것으로 전해진다.

IB 관계자는 "매각가를 대폭 낮추는 것이 현대산업개발이 원하는 가장 현실적인 조건일텐데 그 폭이 크지 않을 것으로 보인다"며 "코로나19가 빠른 시일 내 종식되기 어려운 분위기로 항공업 회복 시기도 가늠하기 어려워 인수 시 모기업까지 부실화될 수 있다는 내부 분위기가 여전한 것으로 알고 있다"고 말했다.

kimjiyu@newspim.com

영상

영상