[서울=뉴스핌] 홍승훈 선임기자 = 최근 테슬라 CEO 일론 머스크가 세계 부호 7위에 올랐다는 보도가 있었는데요. 투자의 귀재 워런버핏을 뛰어넘었다는데서 많은 이들이 놀랐을 겁니다. 여기엔 테슬라, 애플 등 미국의 초대형주들이 경쟁하듯 사상최고가를 연일 써대는 미국 증시 호황 영향이 큽니다.

그럼에도 요즘 주식 투자자라면 시장이 지금처럼 계속 오를 수 있을지 의문을 갖고 고뇌하시는 분들이 많습니다. 무엇보다 잦아들던 코로나19의 2차 확산 가능성이 갈수록 높아지고, 경기침체가 장기화될 것이란 관측이 줄을 잇고 있기 때문인데요. 예측불허인 11월 미국 대선 역시 하반기 미국 증시를 흔드는 불편한 변수 중 하나입니다.

이에 오늘은 박석중 신한금융투자 해외주식팀장<사진>을 통해 하반기 해외증시를 조망해봤습니다. 그는 하반기 그 무엇보다 투자자들에게 기대수익률을 낮출 것을 거듭 강조했는데요. 이는 증시와 실물간 괴리 조정 과정이 불가피하기 때문입니다. 그의 하반기 국내외 증시 의견은 단호하게 '중립'입니다.

◆ "안전자산 비중 확대 시점 도래"

박 팀장은 최근 주가 반등 이유를 희석시킬 만한 변수가 하반기에 도사리고 있다고 봤습니다. "지금껏 시장이 강하게 올라온 건 유동성의 힘인데 여기에도 로직이 있습니다. 우리는 지금껏 경기와 이익의 저점이 3~6개월 시차를 두고 점진 개선될 것이란 점을 선반영했지만 현재 2차 확산에 의한 경제봉쇄 가능성이 높아졌고, 결국 시장이 기대하는 경제회복 기울기는 낮아질 수밖에 없습니다."

하반기엔 앞서 오른 주가와 처진 실물경기간 괴리가 줄어드는 구간을 반드시 지나갈 것이란 의미인데요. 주가가 '크게' 부러지진 않겠지만 상반기같은 '조정시 강한 매수세'가 계속되긴 어렵다는 것이지요. 때문에 기대수익률을 낮추고 위험 분산을 위한 안전자산 확대가 절대적으로 필요한 시점이라는 전언입니다.

◆ 금을 사야하는 이유 '인플레 부각+통화정책 불신'

안전자산으로는 금을 강력 추천합니다. 박 팀장은 3년동안 금 비중확대를 외쳐왔는데요. 올해보단 내년에 금이 더 부각될 것으로 봅니다. 인플레이션에 대한 이슈가 나올 수있고, 기존 통화정책에 대한 신뢰가 무너질 수 있다고 봤기 때문이지요. 특히 코로나이후 전 세계가 탈글로벌화하면서 국방, 안보 등의 갈등에 따른 불확실성도 커질 것으로 예상했습니다.

금 투자로는 유동적인 투자를 원한다면 금ETF를, 증여나 세금 관점에선 실물보유도 가능합니다. 달러표시 금ETF의 경우 유동성 관리도 편하고, 원화 일변도로 된 포트폴리오를 달러자산으로 바꿔가는 과정에서 저항이 덜한 측면도 있습니다. 이 외에 미국의 단기채, 신흥국 중에선 중국과 한국의 국채 정도를 하반기 편입할만한 안전자산으로 꼽습니다.

박 팀장은 특히 안전자산에 대한 잣대가 과거와 달라졌음을 강조했는데요. 안전자산을 안정적인 수익을 내는 자산이라기보다 위험을 줄이는 방어용 자산의 개념으로 봐야한다는 것입니다. "과거 위기땐 안전자산에서 투자기회가 분명 있었어요. 경기가 좋지 않으니 주식은 부정적일 수밖에 없고, 채권가격은 금리하락으로 오를 수밖에 없었죠. 허나 지금은 이런 조합이 불가능합니다." 금융위기 이후 선진국 국채 금리가 3~4%였던 것과 달리 지금은 제로금리 혹은 마이너스 수준까지 내려가 차익을 거두기 어려운 구조라는 의미입니다.

안전자산 비중에 대해선 안전자산과 위험자산을 30:30 정도로 가고 나머지 40을 중위험중수익 자산, 즉 리츠나 배당 등의 상품조합을 통해 유동적으로 가져갈 것을 권합니다. 박 팀장은 투자자들의 이분법적 사고에 대해서도 경계감을 드러냈는데요. 예컨대 조정 아니면 상승, 주식 아니면 현찰, 롱 아니면 숏, 언택트 아니면 컨택트라는 인식은 기회비용이 크고 수익률에도 도움이 안된다고 전합니다.

◆ 'FAANG' 말고 'IT하드웨어' 확대... 진정한 투자기회는 '중국 성장주'

하반기 유망주식에 대해선 소위 FAANG(페이스북·애플·아마존·넷플릭스·구글)보다는 경기 복원력이 높은 기업들에 기회가 더 있을 것이라 봤습니다. 코로나 이후 비즈니스 정상화에 대한 의심이 없고, 외형 성장이 기대되는 복원력 강한 섹터는 어디일까요. 박 팀장은 IT하드웨어(5G, 데이터센터, 스마트폰, 반도체), 신재생에너지(전기차, 태양광, 수소, ESS), 밀레니얼 소비주(플랫폼, 힐링 혹은 웰빙)를 하반기 유망주로 꼽습니다.

"반도체와 핸드셋, 5G와 연계된 수요는 올해 하반기와 내년까지 빠른 복원과정을 가져갈 것으로 봅니다. 특히 5G의 경우 중국이 핵심이지요." 그는 또 "보통 사람들은 반도체라고 하면 삼성전자를 떠올리는데 그렇지 않습니다. 예컨대 메모리반도체 역시 예전엔 저장공간이 중요했지만 지금은 이를 운영하고 연산하는 곳, 즉 인텔과 엔비디아가 핵심인 셈이죠."

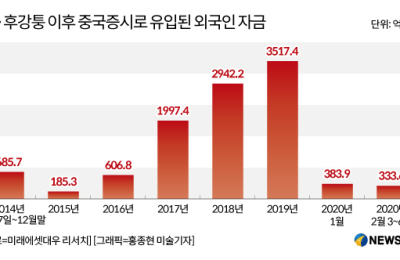

중국증시에 대해선 상당히 긍정적입니다. "지금 가장 이성적으로 움직이는 마켓이 중국입니다. 정책 불확실성은 높지만 중국은 이번 코로나 위기를 통해 산업의 변화가 빠르게 전개되고 있고 그 가운데 성장이 나오는 기업이 많아졌습니다."

이 같은 이유로 그는 하반기 오히려 미국보다 중국쪽에 투자기회가 많을 수 있다는 점을 강조합니다. 신한금융투자 모델 포트폴리오에서 중국 비중을 역사상 최대인 38%까지 늘린 것도 이런 까닭에서입니다.

deerbear@newspim.com

영상

영상