[서울=뉴스핌] 백지현 기자 = 은행들의 대출 조이기 노력에도 가계대출이 10월 한달동안 10조여원 확대된 것으로 나타났다. 증가세가 주춤했던 기업대출도 이달들어 크게 늘었다. 분기말 효과가 사라지고 당국의 금융지원 요건이 완화한 것으로 풀이된다.

11일 한국은행에 따르면 10월말 기준 은행 가계대출은 전월대비 10조6000억원 증가한 968조5000억원을 기록했다. 증가폭은 지난 9월(9조6000억원)보다 확대됐으며, 올 8월(11조7000억원)에 이어 사상 두 번째 수준이다. 매년 10월만 놓고 봤을 때는 2004년 속보 작성 이래 가장 컸다.

주택담보대출은 주택 매매와 전세난이 이어지는 가운데 증가폭이 확대됐다. 10월 말 기준 주담대는 709조4000억원으로 전월대비 6조8000억원 늘었다. 이는 10월 기준으로는 2015년 이후 가장 큰 폭이다.

은행 전세자금대출액은 지난 9월 3조5000억원, 10월 3조원으로 높은 증가세를 이어갔다. 전세 거래량은 지난 7월 5만2000호, 8월 4만호, 9월 3만호로 줄었음에도 전세가격 상승이 대출을 늘리는데 기인했다는 분석이다. 윤옥자 한은 금융시장국 시장총괄팀 과장은 "전세 가격이 계속 상승하는 경우 거래량이 축소되더라도 전세가격 상승분을 확보하려는 대출 수요가 있을 수 있다. 은행도 전세자금 대출에서 꾸준히 취급하는 부분이 있어 이러한 요인들이 맞물리며 (전세자금대출이) 금년에 꽤 많이 늘었다"고 전했다.

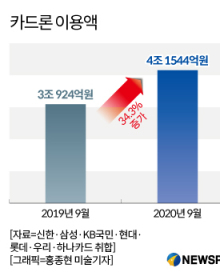

신용대출은 9월 들어 잠시 주춤했다가 10월 들어 다시 늘었다. 신용대출, 마이너스통장 대출 등 기타대출은 전월대비 3조8000억원 증가해 258조2000억원을 기록했다. 부동산, 주식 등 자산시장 투자수요와 추석 연휴에 따른 자금 수요가 많아졌다는 설명이다.

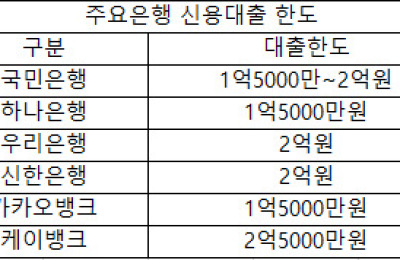

은행들의 대출 조이기 노력에도 증가속도는 빨라지고 있다. 더욱이 최근 은행들이 대출 관리 차원에서 주택 관련 대출 상품의 판매를 한시적으로 중단하거나 총부채원리금상환비율(DSR) 기준을 강화하고 있지만 연말 자금 수요가 큰 탓에 효과가 있을지는 미지수다. 윤 과장은 "가계대출을 신청하고 자금을 받아가는데 시차가 있다. 최근 은행들의 억제 노력이 증가폭 축소에 영향을 줄 수는 있지만, 연말 특성상 자금 수요가 큰 편이라 확언하기는 어렵다"고 말했다.

기업대출은 전월대비 9조2000억원 증가한 975조2000억원이었다. 증가폭은 지난 9월(5조원)에 비해 대폭 확대됐다. 대기업 대출은 일시상환분 재취급으로 증가 전환했다. 회사채 역시 순발행 규모를 지난 9월 5000억원에서 1조1000억원으로 증가했다.

자영업자를 포함한 중소기업 대출은 전월대비 8조2000억원 늘며 높은 증가세를 보였다. 이는 2009년 6월 이후 최대폭이다. 윤 과장은 "2차 금융지원 프로그램의 한도를 확대하고 요건을 완화함에 따라 중소기업대출 확대에 영향을 줬다. 부가가치세 등 납부관련 자금수요 역시 영향을 미쳤다"고 설명했다.

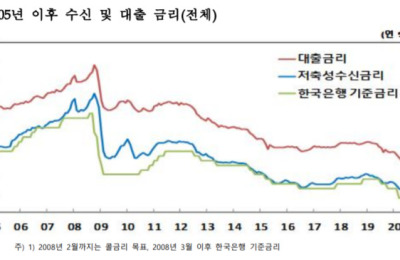

10월말 기준 은행 수신은 증가폭이 지난 9월 41조1000억원에서 2조3000억원으로 큰 폭 축소됐다. 수시입출식예금은 부가가치세 납부를 위한 자금 인출로 전월대비 5조3000억원 감소했다. 정기예금은 은행들이 리스크 관리 노력이 계속되면서 증가세를 이어갔다. 다만, 증가폭은 지난달 5조6000억원에서 2조5000억원으로 줄었다.

자산운용사 수신은 전월대비 14조9000억원 늘었다. 분기말 재무비율 관리를 위해 인출됐던 은행 자금이 머니마켓펀드(MMF) 등 상품에 재유치된데 기인한다. 주식형 펀드는 증가 전환했으며, 채권형 펀드는 증가폭을 확대했다.

lovus23@newspim.com

영상

영상