[서울=뉴스핌] 민경하 기자 = 롯데카드가 3년만에 시장에 매물로 등장하면서 업계 관심이 쏠리고 있다. 시장점유율 10%인 롯데카드를 인수하면 단숨에 카드업계 상위권 기업으로 도약할 수 있기 때문이다. KT, 우리금융지주와 하나금융지주가 유력한 인수후보로 떠올랐다.

5일 IB업계 등에 따르면 사모펀드(PEF) 운용사 MBK파트너스는 롯데카드 지분 59.83% 매각 절차에 착수한 것으로 알려졌다.

앞서 롯데카드는 지난 2019년 롯데그룹이 지주사로 전환하면서 MBK파트너스에 매각됐다. 현재 지분은 MBK파트너스 투자목적자회사 '한국리테일카드홀딩스' 59.83%, 우리은행 20%, 롯데쇼핑 20% 등 각각 보유하고 있다.

롯데카드는 지난 3년간 수익성을 크게 개선해 몸값을 키웠다. 지난 2019년 517억원이었던 당기순익은 2020년 1307억원, 2021년 2414억원으로 올랐다. 신규 브랜드 '로카'(LOCA) 시리즈가 큰 인기를 끌었고 모바일 '디지로카' 앱을 중심으로 체질 개선을 적극적으로 단행한 것이 효과를 봤다.

시장에 알려진 MBK파트너스 매각 희망가는 3조원이다. MBK파트너스 보유 지분 59.83%에 대입할 경우 약 1조8000억~2조원에 해당한다. 지난해말 기준 롯데카드 자본 총계가 2조4384억원인 점을 감안했을때 높다는 시각도 있지만 레드오션(Red Ocean)으로 접어든 카드 시장에서 적정하다는 의견도 있다.

관심을 가지는 곳은 중소형 카드사를 운영하고 있는 KT, 우리금융, 하나금융이다. 롯데카드 인수를 통해 상위권 카드사로 도약할 수 있는데다 수익 다변화도 이룰 수 있기 때문이다. 경쟁사가 인수할 경우 최하위권에 자리할 수 있다는 부담감도 동시에 작용하고 있다.

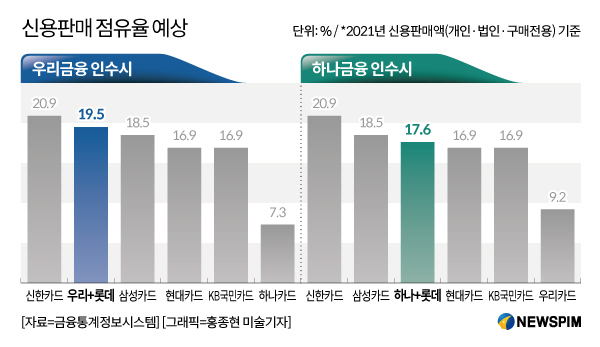

금융통계정보시스템에 따르면 지난해 롯데카드 신용판매 취급액(개인+법인) 점유율은 10.3%다. 만약 롯데카드가 우리카드와 합칠 경우 19.5%로 업계 2위, 하나카드와 합칠 경우 17.6%로 업계 3위에 자리하게 된다. 신용판매 비중을 늘리고 있는 BC카드는 단숨에 5위권에 진입할 수 있다.

인수전에 가장 적극적인 기업은 KT다. 자회사 BC카드는 수익 대부분이 결제망 관리 수수료에 치우쳐져 있어 가맹점 수수료 인하로 인한 수익성 악화가 심화되고 있다. 게다가 회원사 수익 비중 30% 이상을 차지하는 우리카드가 내년부터 독자 결제망 구축을 선언하면서 사업 다각화가 절실한 상황이다.

일각에서는 매각 주체가 사모펀드라는 점, 몸값이 최대 2조원까지 오른 점을 고려할 때 KT가 유리하다고 보고 있다. 카드업계 한 관계자는 "금융지주가 계열 카드사를 바라보는 시각은 굉장히 보수적"이라며 "경쟁사들보다 과감한 투자가 가능한 KT가 가능성이 높다"고 전망했다.

롯데카드 2대 주주로 지분 20%를 확보하고있는 우리금융지주도 유력 인수 후보다. 특히 우리은행은 지난 2019년 매각 당시 인수 여부 우선검토권을 부여받은 것으로 알려졌다. 자동차 금융 등 사업 다각화를 추진하고 있는 우리카드와 시너지 효과도 기대해볼 수 있다.

전문가는 롯데카드 인수전이 계속해서 3파전으로 흘러갈 것이라고 전망했다. 서지용 상명대 교수는 "국내 카드시장은 규제가 많고 포화상태인데다 신사업 진출에 제약이 많기 때문에 매력있는 비즈니스라 보기 힘들다"며 "해외 카드사, 사모펀드, 유통사 등 외부기업들이 인수할 만한 요인은 없어보인다"고 말했다.

204mkh@newspim.com

영상

영상