[서울=뉴스핌] 최유리 기자 = 금융당국이 보험사 건전성 위기에 대응하는 컨티전시 플랜(비상계획) 마련에 나섰다. 2008년 글로벌 금융위기 때처럼 시장 변동성으로 보험산업 전체가 위기에 빠질 수 있다는 문제의식에서다. 금리 영향을 덜 받는 방식으로 건전성 지표를 개정하는 등 여러 조치를 검토 중이다.

18일 보험업계에 따르면 금융위원회와 금융감독원은 지급여력(RBC)비율 개정 등을 포함해 보험사 건전성 악화 대책을 검토 중이다. 지난달 보험사 최고경영자(CEO)들과 긴급회동 때 나온 건의사항을 중심으로 살펴보고 있다.

당국 관계자는 "여차하면 2008년 글로벌 금융위기처럼 보험산업 전체가 위기로 갈 수 있어 컨티전시 플랜같이 검토하고 있다"고 말했다.

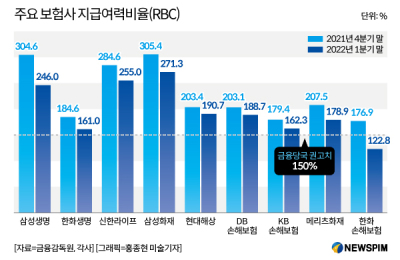

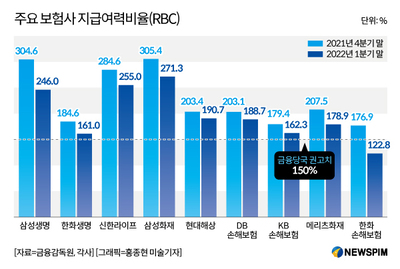

당국이 대책 마련에 들어간 것은 금리 인상으로 보험사 건전성에 비상등이 켜졌기 때문이다. 올 3월 말 기준 NH농협생명, DB생명, 한화손해보험, 흥국화재 등 다수 보험사의 RBC가 150% 밑으로 떨어졌다.

RBC는 일시에 보험금 지급 요청이 들어왔을 때 지급할 수 있느냐를 보여준는 재무 건전성 지표다. 보험업법은 100% 이상을 유지하도록 규정하지만 금융당국은 선제적 관리를 위해 150% 이상을 유지하도록 권고하고 있다.

앞으로 금리 상승이 이어지면 법정 기준인 100% 선이 무너지는 보험사가 속출할 것이라는 전망이다. RBC 방어를 위해 자본확충에 나서고 있지만 이 같은 조치가 오히려 금리 상승을 부추길 수 있다는 우려도 나온다.

금감원 관계자는 "자본확충이 금리 상승을 부추긴다고 하면 즉각 대응해야 한다"며 "개별사 문제만 보고 숲을 못 보면 불안심리가 확대되고 글로벌 금융위기 때처럼 시스템 리스크로 번질 수 있기 때문"이라고 설명했다.

현재까지 유력한 방안은 RBC 제도 보완이다. 금리 인상으로 인한 채권평가손실 일부를 회계상 반영하지 않거나 새로운 자본항목을 추가하는 방식 등이 거론된다.

2008년 금융위기 때도 건전성이 급격히 악화되면서 유형자산을 재평가할 수 있게 회계상 조치를 시행한 바 있다. 당시 부동산 등 자산가치 상승분이 시가에 따라 반영될 수 있도록 하면서 보험사 재무지표가 크게 개선됐다.

이 외에 업계는 새 건전성 제도(K-ICS) 조기 도입과 RBC비율 하락시 건전성 개선 조치 유예 등을 건의했지만 가능성이 떨어진다는 분석이다.

내년 도입을 앞둔 K-ICS에선 금리가 건전성에 미치는 영향이 줄어든다. 그러나 당장 적용하기엔 준비가 부족한 상황이다. 규제 유예의 경우 MG손해보험과의 형평성 문제로 당국이 사실상 거절한 것으로 전해진다. 금융위는 RBC비율이 100% 미만으로 떨어진 MG손보를 부실금융기관으로 지정한 바 있다.

보험사 관계자는 "법원이 MG손보에 대해 부실금융기관 지정 효력을 정지시키고 당국이 이에 항고한 상황에서 당위성을 가지려면 건전성 개선 조치 유예는 어려울 것"이라고 내다봤다.

yrchoi@newspim.com

영상

영상