7년이하 비경쟁 10년이상 선경쟁 후비경쟁 방식 매입..10년이상 금리 경쟁입찰결정

3월24일후 MBS보유분 매입실적 인정..은행 인도분따라 규모 및 회수 결정..해외발행도 검토

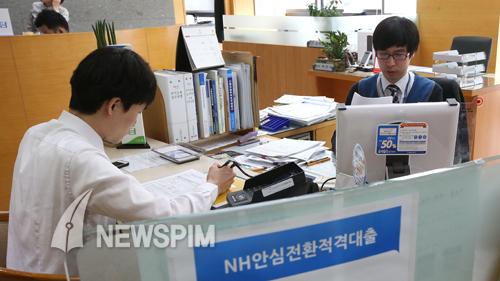

[뉴스핌=김남현 기자] 주택금융공사가 17일 안심전환대출 34조원에 대한 주택저당증권(MBS)의 유동화 방식과 발행금리 산출기준 등 기본방향을 확정하고 다음달 12일부터 첫발행에 나선다고 밝혔다. 다만 매회 발행규모와 발행회수는 취급은행이 안심전환대출분을 주금공에 언제 얼마나 넘기느냐에 따라 결정될 예정이다. 주금공은 아울러 MBS의 해외발행도 검토중이라고 전했다.

비경쟁 지분매각이란 취급은행이 양도한 기초자산의 양도금액에 비례해 MBS를 트렌치별(MBS 만기별)로 안분하여 매각규모를 결정하는 방식이다. 선경쟁 후비경쟁 지분매각이란 시장을 통해 경쟁 매각한 후 잔여물량에 대해서만 취급은행이 비경쟁 지분매각 방식으로 배분 받는 방식을 말한다.

발행금리는 만기 1·2·3·5·7년물은 만기별 국고채금리와 발행 스프레드를 합산해 산출하고, 발행 스프레드는 최근 회차 MBS 발행 스프레드(최근 5회차 중 최저·최고를 제외한 평균)에 AAA 특수채 스프레드 변동분을 추가해 결정할 예정이다. 반면 만기 10·15·20년물은 기존 MBS 입찰방식과 동일하게 경쟁방식으로 결정하되, 발행 스프레드에 상한을 두기로 했다.

주금공은 또 지난 3월24일 이후 매입한 MBS 보유분도 안심전환대출 MBS 매입실적으로 인정키로 했다. 아울러 추가 세부사항은 취급은행과 협의를 진행 중이라고 밝혔다.

이같은 방침은 금융당국과 주금공이 취급은행들의 요구를 상당부분 수용한 것으로 보인다. 은행들은 안심전환대출 MBS를 떠안아야한다는 부담에 장기물에 대한 경쟁입찰 방식 도입과 사전 MBS 실적을 안심전환대출 MBS 매입실적으로 인정해줄 것을 요구해온 바 있기 때문이다.

이같은 부담에 지난 14일에는 주금공이 실시한 2조2400억원어치 MBS 입찰에 2조300억원이라는 사상초유의 미매각분이 발생하기도 했다.

조점호 주금공 유동화증권부장은 “은행들의 요구를 많이 반영했다. 이에 따라 은행들이 장기물쪽 부담을 덜게 됐다”며 “발행 규모와 회수는 은행들이 안심전환대출을 (주금공에) 얼마씩 얼마나 빨리 넘기느냐에 달려있다”고 전했다. 그는 이어 “기존 MBS의 경우 몇차례 해외발행을 한 바 있다. 이번 건도 (해외발행을) 검토할 수 있다는 뜻이다. 다만 국내외여건을 다 고려해봐야 한다”고 덧붙였다.

조 부장은 다만 안심전환대출 MBS에 대해 한국은행이 적격담보자산으로 인정하는 문제에 대해서는 “코멘트할 사항이 아니다”라며 즉답을 피했다.

[뉴스핌 Newspim] 김남현 기자 (kimnh21c@newspim.com)

영상

영상