[뉴스핌=김성수 기자] 최근 폭락 장세 이후 회복 시도를 보이고 있는 중국 증시의 전망을 놓고 외국 투자전문가들 의견이 엇갈리고 있다.

아직까지는 중국 증시에 대해 비관적인 의견이 많지만, 여전히 '중국은 아직 유망하다'는 의견도 굳건히 나오고 있다.

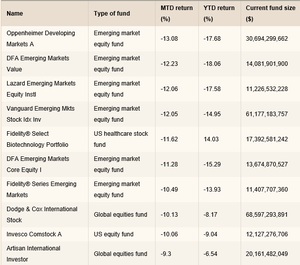

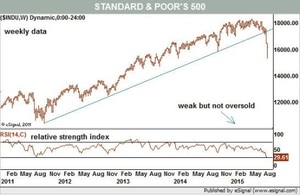

일부 중국 전문가들은 상하이종합주가지수가 약 15% 추가 하락할 가능성이 있다고 본다. 상하이지수는 현재 주가수익배율(PER)이 15배로 지난 6월의 22배보다 크게 하락했으나, 지난해 기록한 10배에 비해서는 여전히 비싸다.

프랜시스 청 CLSA증권 홍콩 전략부문 브로커는 "중국 증시에서 마진거래를 청산하는 움직임이 이뤄지면서 상하이지수가 지난해 12월 기록했던 2700선으로 떨어질 것"이라며 "이 경우 PER도 10배로 내려갈 것"이라고 내다봤다.

이어 "상하이증시가 2700선으로 떨어질 때 매수하는 게 유리하다"며 "글로벌 저금리와 펀드매니저들의 저가매수로 증시 하단이 지지될 것이기 때문"이라고 덧붙였다.

샌포드 번스타인의 마이클 파커 전략가는 "불과 지난주만 해도 3500선이 바닥이라고 봤던 애널리스트들도 많았지만 결국 증시는 이 선을 깨고 내려갔다"며 "중국 증시가 저점을 찍고 반등한다는 확신이 생기려면 중국 정부가 현재보다 더 효과적인 정책 수단을 내놓고 있다는 증거가 필요하다"고 말했다.

파커는 아울러 중국 정부가 위안화 가치를 또 다시 대폭 떨어트릴 가능성이 리스크로 남는다고 강조했다.

그는 "위안화 가치가 달러대비 6.4위안 수준에서 안정돼야 한다"며 "만약 이보다 더 떨어질 경우 중국 경기가 미약하다거나 혹은 정부가 무기력하다는 사실을 정부 측에서도 인정한다는 뜻"이라고 말했다.

앤드루 스완 블랙록 아시아 증시부문 대표는 "중국 기업들의 순익 전망치가 모두 부정적으로 바뀌었다"며 "경기상황과 밀접하게 연관되는 부문은 특히 더 그렇다"고 말했다.

상하이지수에서 높은 비중을 차지하는 페트로차이나의 경우 주당순익(EPS)이 50% 폭락할 것으로 예상됐다. 중국공상은행(ICBC)과 중국농업은행, 중국은행 등은 순익 성장세가 정체되거나 소폭 하락할 것으로 예상됐다.

반면 경험 있는 아시아 증시 전문가들은 단기적으로는 주가가 더 떨어지더라도 상하이증시는 아직 투자 기회가 남은 몇 안 되는 유망 자산이라고 진단했다.

중국은 현재 수출 중심에서 내수 중심으로 경제를 리밸런싱하기 위한 노력이 이어지고 있으며, 국영기업 개혁도 더디지만 꾸준히 이뤄지고 있다는 점에서다.

모비우스 회장은 "중국과 인도는 다른 신흥국에 비해서 미국 금리인상을 견딜 만한 포지션이 잘 구축돼 있다고 본다"며 "이들 국가는 미국에 의존하지 않고 내부으로 성장 동력을 갖추고 있기 때문"이라고 말했다.

이어 "중국은 글로벌 성장 엔진으로 자리매김할 가능성이 미국이나 유럽보다 높다"며 "중국과 같은 거대 경제는 성장률이 5%로 떨어진다 해도 미국과 유로존이 수년간 성장한 것보다 더 많은 것을 거둘 수 있다"고 덧붙였다.

이 밖에 CLSA증권의 프랜시스 청 브로커는 "중국 증시의 PER가 6~7% 증가할 것"이라고 전망했으며, 샌포드 번스타인의 파커 전략가는 "16~17% 증가할 것"이라고 내다봤다.

한편, 일부 시장 전문가들은 PER라는 지표에만 의존해서 변동성 높은 중국 증시를 진단하는 것이 위험하다고 조언하기도 했다.

매그달렌 밀러 스탠다드 라이프 인베스트먼트 포트폴리오 매니저는 중국 증시의 내재가치를 판단하는 데 더 좋은 지표는 주가순자산배율(PBR)이라고 말했다.

PBR은 한 회사의 실제 장부가치와 주가를 비교하고 있어 PER보다 변동성이 낮으며, 중국 증시처럼 변동성이 높은 시장을 분석하는 데 좋은 수단이라는 점에서다.

현재 중국 증시의 PBR은 1.7배 수준으로, 과거 고점이었던 2.7배에서 크게 하락했으나 저점이었던 1.4배보다는 아직 높다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상