[뉴스핌=정연주 기자] 대한항공이 또다시 기관투자자에게 외면받고 개인투자자에 의존해 회사채를 발행해야할 처지에 몰렸다.

은행 정기예금의 3배인 연 5% 가량의 고금리와 만기 2년이 개인투자자들에게 매력이라는 분석이다. 다만 '국적 항공사'라는 타이틀이 무색하리만큼 좀처럼 기관투자자들의 투자심리를 자극하지 못한다는 점은 문제라는 지적이다.

5일 투자은행(IB)업계에 따르면 전날 대한항공(BBB+)은 오는 17일 2년 만기 회사채 1500억원 발행에 앞서 시행한 수요예측에서 120억원의 수요를 확인했다. 희망금리밴드는 4.6~4.8%, 주관사는 한국투자증권, 현대증권, 동부증권과 키움증권이었다.

이번 미매각은 예고된 것이었다.

신용등급이 A-였던 지난 2014년 9월에도 대한항공은 2년물 1000억원 발행하려다 0.3대 1의 경쟁률에 그쳤다. 지난해 8월에 발행할 때도 2000억원에 500억원의 주문에 만족해야했다.

대한항공의 실적이 꾸준히 하향곡선을 그리고 있는데다 저가 항공사가 등장하는 등 업황도 갈수록 어려워지고 있다. 대항항공은 지난해 전년대비 58.6% 증가한 6266억원의 영업이익을 거뒀다. 저유가 덕이다. 하지만 달러강세 영향으로 6000억원대 외화환산손실을 입어 당기순이익은 7030억원 적자를 기록했다.

특히 재무부담이 가중된 상황에서 당장 내년까지 대형 항공기 60대와 2025년까지 소형항공기 100대 이상을 도입하기로 해 우려가 커지고 있다. 실제 지난해 9월말 기준 부채비율은 1157.5%에 달한다. 여기에 대한항공이 33.23%의 지분을 가진 한진해운의 재무리스크 부담까지 지고 있다.

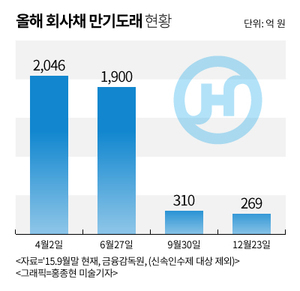

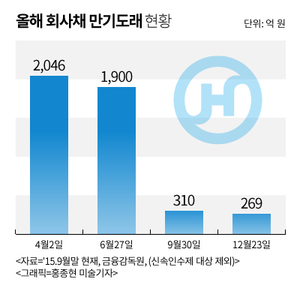

또 대한항공은 이달 1500억원, 3월에는 1000억원 등 올해 총 8600억원 어치 회사채가 만기 도래한다. 이를 상환하기 위한 또다른 회사채를 발행(차환)해야한다.

IB업계 관계자는 "대한항공은 외부차입부담이 상당히 큰 상황이며 고질적인 재무 부담 문제가 기관 발목을 잡고 있다"며 "장기 성장 동력을 꾸려나가는데 한계가 있어 보인다"고 말했다.

이같은 이유로 대한항공 회사채는 기관투자자들에게 외면받은 것이다. 하지만 개인투자자들에게는 여전히 인기가 있다. 앞서 지난해 8월과 2014년 9월 회사채 발행 때도 리테일에서 모두 소화됐다.

특히 이번 회사채는 만기가 2년으로 비교적 짧고, 연 5%에 가까운 고금리 매력이 있다는 분석이다. 시중 은행의 2년만기 정기예금 금리는 연 1.5~1.8% 수준이다. 이에 비해 3배 이상인 셈.

한 증권사 관계자는 "대한항공이 만기가 계속 돌아오는 상황이라 발행에 나섰지만 예상대로 기관들의 수요가 많지 않았다"며 "회사채 시장에서 신임을 얻기 위해선 대한항공이 더욱 적극적으로 자구책을 내놓을 필요가 있다"고 말했다.

그는 이어 "다만, (대한항공 회사채가) 리테일 시장에서 큰 무리 없이 소화될 것으로 보이나 영업 부담이 없지는 않다"고 덧붙였다.

[뉴스핌 Newspim] 정연주 기자 (jyj8@newspim.com)

영상

영상