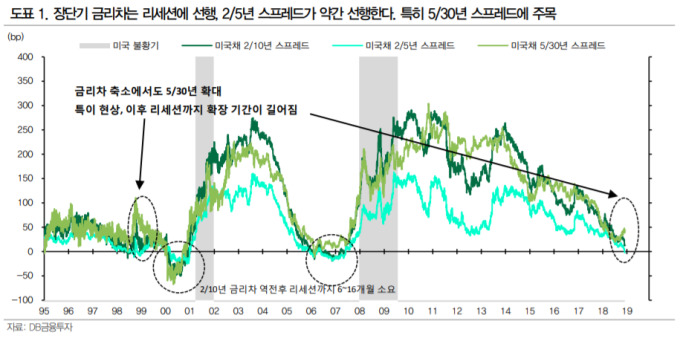

[서울=뉴스핌] 민지현 기자 = 올해 나타난 미 국채 5년물과 30년물 금리차 확대는 상당한 시사점이 있다는 있다는 분석이 나왔다. 장기간의 성장과 미 연방준비제도(Fed·연준)의 유연한 통화정책이라는 점에서 1998년과 유사하다는 것이다.

문홍철 DB금융투자 연구원은 10일 최근 한달 간 미 국채 5년 부근 금리가 유독 강한 이유에 대해 "5년은 심리적·실증적으로 중기 영역을 대표한다"며 "지금처럼 연준의 12월 금리 인상 이후 인상 기대가 급격히 낮아지는 시기에 변동성이 크다"고 설명했다.

미 국채 2년물은 통화정책 그 자체에 민감한 반면, 5년물은 통화정책 향후 '기대' 변화에 민감하다. 그렇기에 2년물과 5년물, 3년물과 5년물 역전은 당연하며, 2년과 10년 금리차가 급격히 축소된 것도 미국 성장이 골디락스로 회귀하는 와중의 자연스러운 현상이라는 것이다.

다만 그는 "5년-30년 스프레드가 확대는 2000년, 2005년 스프레드 역전기와 명백히 다르다"며 "1998년에도 비슷한 사례가 있었다"고 주장했다.

그는 "(1998년) 당시 주목할 것은 역전됐던 단기 영역 스프레드들이 다시 정상화되면서 리세션과 주식 고점을 2년 이상 늦췄다는 점"이라며 "장기간의 성장과 연준의 유연한 통화정책이라는 점에서 98년과 현재는 비슷하다"고 설명했다.

90년대 말 미국은 장기간 고성장을 구가했고 경기 후반부에 연준이 롱텀캐피탈(LTCM)사태와 경기에 적극적으로 대응하면서 연방기금(FF) 금리를 유연하게 바꿨다는 것이다.

또한 그는 "미국 금리 인상 중단이 고려되는 시점부터 신흥국 자산 매력도가 높아지고 글로벌 유동성 랠리의 뜨거운 마지막 사이클이 개시된다"고 했다.

다만 올해는 '미국의 비정상적인 감세 → 고성장 → 금리인상' 때문에 다소 큰 노이즈가 발생했으며 후반기 랠리 사이클이 지연됐다고 봤다.

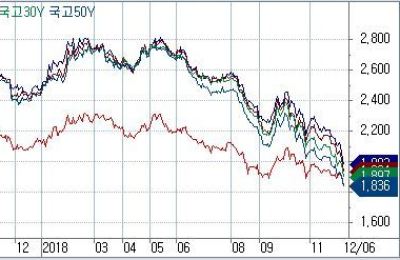

그는 "2005년말 미국 금리 역전 경험을 되돌아보면 그때부터 한국을 포함한 신흥국의 회복이 본격화 됐다"며 "내년 금융시장의 전체적인 흐름은 05년도 당시와 크게 다르지 않을 수 있다"고 평가했다.

문 연구원은 "금융위기 이후 달러 지배력이 더욱 강해졌기 때문에 미국 금리인상 막바지의 약달러 상황 전개에 주의할 필요가 있다"고 지적했다.

jihyeonmin@newspim.com

영상

영상