[서울=뉴스핌] 한태봉 전문기자 = 2023년은 침울한 비관론이 가득한 채로 시작됐다. 상반기 약세와 하반기 강세를 뜻하는 '전약후강'을 전망하는 전문가들이 대부분이었다. 하지만 예상과 달리 주식시장은 연초부터 강한 상승세를 보이며 전년도의 낙폭을 상당 부분 만회했다. 반면 채권시장은 상대적으로 부진한 한 해를 보냈다.

◆ 예상 밖 금리 인상에 채권 고전, 주식은 함박웃음

2022년말의 미국 기준금리 상단은 4.5%였다. 그런데 놀랍게도 2023년에도 연준은 계속해서 기준금리를 올렸다. 2023년말의 미국 기준금리 상단은 전년말보다 1%포인트 상승한 5.5%로 마무리됐다. 시장이 이렇게 흘러가면 채권 투자자에게는 무슨 일이 일어날까?

만기가 1~2년 수준인 단기채권은 별 상관이 없다. 1년간 약속된 이율 4~5%를 챙기면 된다. 하지만 20~30년 이상의 장기채권에 투자하면 이야기가 확 달라진다. 만기가 길면 길수록 금리 민감도가 급증한다. 따라서 금리 인상 시 채권 가격 폭락으로 큰 손실을 볼 수도 있다.

경기침체로 인한 금리인하를 예상하고 공격적으로 장기물 국채 ETF에 투자한 사람들은 2023년 10월말까지도 채권가격 하락에 마음 졸이며 고통받았다. 특히 3배 레버리지라면 그 충격은 3배가 된다. 한국에서 폭발적인 인기를 끈 '디렉시온 데일리20+년 미국채 불3배 ETF'는 연초 75달러에서 올 10월에는 38달러까지 대폭락하며 -48%의 끔찍한 수익률을 기록하기도 했다.

다행히도 2023년 11월부터 연준이 본격적으로 금리 동결을 시사하며 시장금리가 많이 내려왔다. 그 덕에 장기 채권가격도 마이너스에서 소폭 플러스로 돌아서긴 했지만 1년 내내 마음 졸인 한 해였다. 물론 투기적 성향의 '3배 레버리지 장기국채 ETF'는 11월말에도 여전히 -30%로 고전 중이다.

이제 한국과 미국의 주요 주가지수와 채권수익률을 비교해 보자. 일반적인 수익률 비교를 위해 레버리지 상품들은 다 배제했다. 2023년 11월말까지 미국 나스닥 지수는 36%, S&P500 지수는 19% 상승했다. 한국도 코스닥 지수는 23%, 코스피 지수는 13% 상승했다.

반면 한국의 '코덱스 국고채 30년 액티브' ETF는 6%의 평범한 수익률을 기록했다. 미국의 '10~20년물' ETF는 심지어 -3%를 기록했다. 그나마 11월에 시장금리가 큰 폭으로 내려가며 채권 수익률이 크게 개선된 게 이 정도다. 2023년의 주식과 채권 수익률 대결은 주식의 압승이다.

2023년의 한국증시는 '2차전지'라는 단 1개의 키워드로 설명할 수 있다. 2차전지 종목들로 울고 웃었던 한 해다. 한국증시의 또 다른 특징은 예상과 다른 '전강후약' 장세였다. 상반기는 의외의 큰 폭 반등으로 투자자들을 설레게 했다. 하지만 하반기는 의외의 부진으로 다시 한번 투자자들을 실망시켰다.

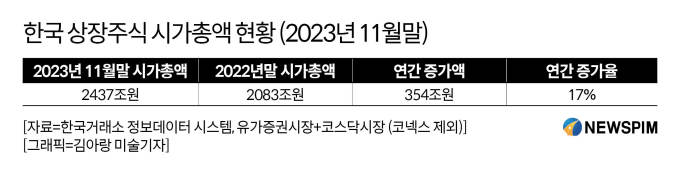

2023년 11월 기준 한국 상장 주식 시가총액은 전년 대비 17% 증가한 2,437조원으로 집계됐다. 시가총액 증가액 중 상당부분은 올해 대장주 역할을 했던 2차전지 관련주가 기여했다.

올해 한국 코스피 지수는 13%, 코스닥 지수는 23% 상승했다. 외견상 양호해 보이지만 미국 S&P500 지수와 나스닥 지수와 비교해 보면 수익률 격차는 현격하다. 그나마 위안이 되는 건 3년 연속 마이너스를 기록한 중국 주식보다는 훨씬 낫다는 점이다.

◆ 한국 투자자 1천4백만명…2차전지주 있어 없어?

한국 주식을 보유한 개인투자자는 얼마나 될까? 한국예탁결제원의 자료에 따르면 2022년말 기준 1,424만명이다. 불과 3년전인 2019년만 해도 612만명에 불과했다. 3년만에 주식투자 인구가 133% 급증한 셈이다. 이렇게 한국 주식을 사랑하는 한국 투자자들은 과연 올해 돈을 많이 벌었을까? 양극화가 극심하다.

한국 개인투자자들은 지난 4년간 한국증시에 무려 171조원을 쏟아 부었다. 개인투자자들의 막강한 자금력이 부러울 정도다. 그런데 데이터를 잘 살펴보면 흥미롭다. 같은 기간 외국인은 한국 증시에서 -54조원을 순매도했고 기관투자자는 -103조원을 순매도했다. 이 엄청난 매도물량을 모두 한국 개인투자자들이 받아준 꼴이다.

2023년에는 오랜만에 외국인이 한국시장에서의 매도공세를 멈추고 9조원의 순매수로 돌아선 게 특징적이다. 반면 한국 개인투자자들은 지난 3년간의 활발한 매수세와 달리 2조원의 소폭 순매수에 그쳤다. 고금리로 체력이 많이 소진된 것으로 보인다.

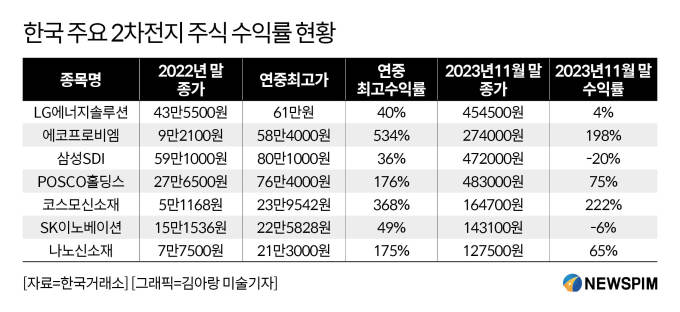

올해 한국 주식시장을 이끌었던 주요 2차전지 종목들의 수익률을 살펴보자. 한국 투자자들이 천당과 지옥을 오갔음을 알 수 있다. 가장 폭발적인 상승률로 주목받았던 에코프로비엠의 연중 최고 수익률은 무려 534%에 달한다. 하지만 2023년 11월 기준으로는 198%로 수익률이 많이 낮아졌다.

그래도 절대 수익률은 여전히 높다. 결론적으로 2023년초에 2차전지 관련 종목에 투자한 개인들은 진정한 승리자들이다. 하지만 고점에서 매수한 일부 투자자들은 고통받고 있다. 또 문제는 모든 투자자가 다 2차전지 주식을 보유하고 있는 건 아니라는 점이다. 그래서 양극화가 극심하다.

한국인이 가장 사랑하는 코스피 종목 1위는 삼성전자로 638만명, 2위는 카카오로 207만명, 3위는 현대차로 121만명, 4위는 네이버로 105만명, 5위는 SK하이닉스로 101만명이 보유하고 있다. 전년도의 부진한 수익률과 달리 최근 1년간 수익률은 삼성전자 32%, 카카오 -5%, 현대차 22%, 네이버 17%, SK하이닉스 79%다. 2차전지보다는 약하지만 그래도 대체로 양호하다.

한국인이 가장 사랑하는 코스닥 종목 1위는 카카오게임즈로 29만명, 2위는 셀트리온헬스케어로 28만명, 3위는 에크프로비엠으로 23만명, 4위는 히림으로 20만명, 5위는 앨앤에프로 20만명이 보유 중이다. 올해 가장 부진했던 카카오게임즈의 -41%를 제외하면 모두 플러스다.

하지만 2차전지주를 제외하면 상승률은 밋밋하다. 결론적으로 한국 주식투자자 1천4백만명은 올해 들어 전년도의 손실을 일정 부분 회복했다. 하지만 여전히 2년 누적수익률은 마이너스인 투자자들도 상당할 것으로 보인다.

◆ 미국 주식 비중 88%, 중국 버리고 일본 매수?

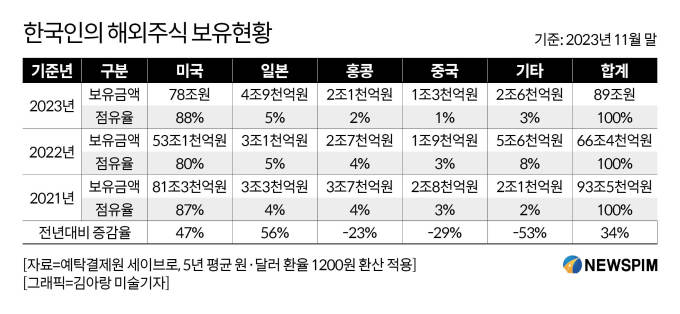

한국 투자자들은 몇 년 전부터 지지부진한 한국 주식 대신 해외주식 투자규모를 늘리고 있다. 한국인의 2022년말 기준 해외주식 보유금액은 66조4천억원이었다. 하지만 올해 큰 폭의 주가 반등에 힘입어 2023년 11월말 기준 보유금액은 34% 급증한 89조원을 기록했다. 아쉽게도 2021년말의 93조5천억원은 회복하지 못했다.

위의 표를 자세히 살펴보면 몇 가지 흥미로운 변화들이 눈에 띈다. 먼저 미국 주식 비중이 전체의 88%로 압도적이다. 또 하나 눈에 띄는 건 일본 주식이다. 전체에서 차지하는 일본주식 비중은 5%로 크지 않다. 하지만 전년 대비 일본주식 보유금액은 무려 56% 증가한 4조9천억원을 기록했다. 모든 국가 중 최고의 증가율이다.

대신 홍콩주식 비중이 2%로 줄었고 중국주식 비중도 1%로 급감했다. 각각 전년대비 -23%와 -29% 감소한 수치다. 홍콩과 중국주식을 다 합쳐도 고작 3% 비중에 불과하다. 일본의 절반수준이다. 과거 한국인들의 관심을 듬뿍 받았던 중국주식은 부진한 수익률에 실망한 투자자들이 대거 탈출 중이다. 미∙중 무역분쟁 장기화와 중국 경기 침체도 크게 영향을 미친 것으로 보인다.

◆ 나스닥의 대 반등, 서학개미들 함박 웃음

서학개미들의 나스닥 사랑은 진심이다. 2022년은 나스닥 시장 부진으로 어려움을 겪었지만 올해 들어 미국 주식은 화려하게 부활했다. 특히 미국 빅테크 주식들의 반등폭은 상당했다. 서학개미들이 가장 사랑하는 해외주식 상위 10개 종목의 투자규모와 연초 대비 수익률을 살펴보자.

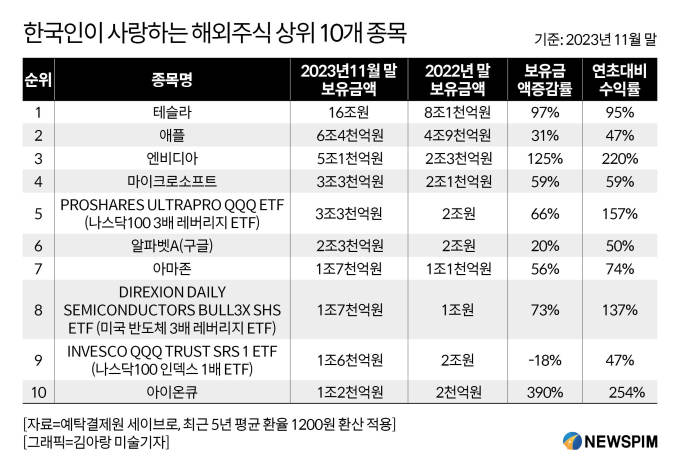

한국인들의 해외주식 보유 상위 10개 종목은 단 1개의 예외도 없이 모두 미국관련 주식들이다. 한국 투자자들의 보유순위 1위는 테슬라로 무려 16조원을 보유 중이다. 전년도에는 심각한 주가하락으로 보유금액이 8조1천억원까지 줄어들었으나 올해 들어 다시 사상 최대치를 경신했다.

16조원이면 어마어마한 금액이다. 한국인들의 테슬라 사랑은 유별나 보일 정도다. 2위인 애플주식 보유금액은 6조4천억원다. 테슬라 보유금액의 절반에도 못 미친다. 3위는 엔비디아로 5조1천억원을 보유중이다. 엔비디아 보유금액 증가율은 전년대비 125%로 상당히 높은 편이다. 4위인 마이크로소프트는 3조3천억원을 보유중이다.

야수의 심장을 가진 한국 투자자들 답게 나스닥 3배 레버리지 ETF인 '프로셰어즈 울트라프로 QQQ ETF'가 당당하게 보유순위 5위에 랭크돼 있다. 보유금액은 무려 3조3천억원이다.

6위는 알파벳A로 2조3천억원, 7위는 아마존으로 1조7천억원을 보유중이다. 8위 역시 '미국 반도체 3배 레버리지 ETF'인 '디렉시온 데일리 세미컨덕터 불 3X ETF'로 1조7천억원이나 보유하고 있다. 한국인들에게 레버리지는 일상이다.

9위에 랭크된 '인베스코 QQQ 트러스트 ETF'는 상위 10개 종목 중 유일하게 전년대비 보유금액이 -18% 감소했다. 공격적인 성향의 한국투자자들에게 '나스닥100 지수'를 1배 추종하는 ETF는 왠지 성에 차지 않았던 것으로 보인다. 또 10위에 랭크돼 있는 양자컴퓨팅 기업인 '아이온큐'도 눈에 띈다. 1조2천억원이라는 적지 않은 금액을 보유 중이다.

보유금액보다 더 중요한 건 역시 수익률이다. 2023년의 미국 빅테크 종목 수익률은 어마어마하다. 테슬라 95%, 애플 47%, 엔비디아 220%, 마이크로소프트 59%, 알파벳A 50%, 아마존 74%, 아이온큐 254%다. 앞에서 살펴본 한국인들이 많이 보유한 한국주식들과 비교해 보면 수익률 단위 자체가 다르다.

간 큰 사람들만 투자할 수 있다는 3배 레버리지 ETF들도 올해는 축포를 터트렸다. '나스닥 3배 레버리지 ETF'는 157%, '미국 반도체 3배 레버리지 ETF'는 137%라는 고수익 달성에 성공했다. 올해 서학개미 투자자들은 그야말로 함박웃음이다.

◆ 미국 빅테크 주식 비중 확대는 선택이 아니라 필수

2023년의 한국과 미국 시장 특징을 다시 한번 정리해보자. 채권보다는 주식 수익률이 월등히 좋았다. 한국주식도 양호했지만 특히 미국 빅테크 주식들의 수익률이 좋았다. 나스닥 지수 상승률인 36%보다 덜 오른 종목은 전무하다. 한국인이 보유한 미국 상위 10개 종목 평균 수익률은 114%다. 서학개미들의 완벽한 승리다.

한국인들이 한국주식이나 중국주식 비중을 줄이고 미국 주식투자를 늘려 나가는 최근의 현상은 바람직한 걸까? 미국은 세계 최강의 금융 강국이다. 게다가 미국 빅테크 기업들은 새롭게 떠오르는 인공지능 분야에서도 강력한 기술력을 갖추고 있다. 달러로 투자하니 자연스럽게 원화 외에 통화분산까지 이루어진다.

한국인들의 미국 빅테크 기업 투자는 이제 선택이 아니라 필수다. 중간 중간 가격 변동에 따른 부침은 있겠지만 장기적인 관점에서는 꾸준한 상승이 기대된다. 미국을 제외한 다른 나라들의 평범한 주식들보다는 세계 1등인 미국 빅테크 기업의 주가 상승 여력이 미래에도 더 커 보이는 게 현실이다.

스마트한 한국인 투자자들도 이미 이런 추세를 정확히 읽고 있다. 한국인이 투자한 해외주식 중 미국 주식 비중이 88%로 압도적인 게 이를 증명한다. 한국인들의 주식투자 실력은 날이 갈수록 진화하고 있다. 아직도 미국 빅테크 주식이 없는 투자자라면 지금 부터라도 관심을 가져 보자.

③편에서 계속… 2023 재테크 결산③ 빌딩 투자와 해외 부동산 리츠는 폭망…2024년은?

자세한 내용은 해당 영상을 통해 확인해 보자.

뉴스핌 (촬영 : 조현아 / 편집 : 김현석)

longinus@newspim.com

영상

영상