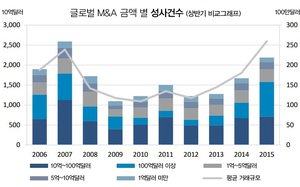

[뉴스핌=김성수 기자] 글로벌 대기업들의 인수합병(M&A) 바람이 거세다. 헬스케어와 에너지·정보기술(IT) 중심으로 M&A가 활발히 진행되고 있다.

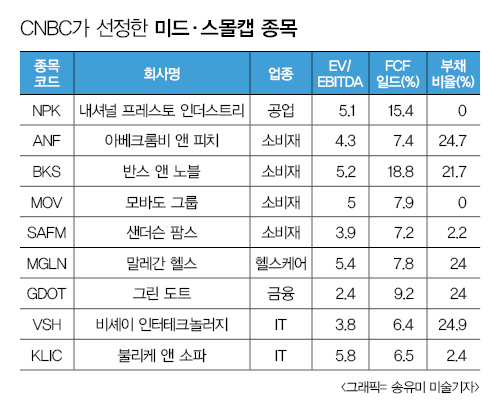

26일자 미국 경제방송 CNBC는 미드·스몰캡 중에서도 향후 M&A 물망에 오를 만한 기업 9개로 ▲내셔널프레스토인더스트리 ▲아베크롬비앤피치 ▲반스앤노블 ▲모바도그룹 ▲샌더슨팜스 ▲말레간헬스 ▲그린도트 ▲비셰이인터테크놀러지 ▲불리케앤소파 등을 선별해 소개했다.

이들 기업은 소비재·헬스케어·금융·IT 등 다양한 업종에서 기업가치·감가상각 전 영업이익(EV/EBITDA) 배수가 6배보다 낮고 잉여현금흐름수익률이 6보다 높으면서도 총 부채비율이 30% 이하인 종목들로 선별해 만들어진 것이다.

일례로 내셔널프레스토인더스트리의 경우 이익배수가 5.1배에 잉여현금흐름 수익률이 15.4%에 달하고, 부채는 '제로(0)'인 기업으로 탐나는 기업이다.

EV/EBITDA 배수는 투자자가 어느 기업을 시장가격(EV·Enterprise Value)으로 매수했을 때 그 기업이 영업활동으로 벌어들인 이익(EBITDA·Earnings Before Interest, Tax, Depreciation and Amortization)을 몇 년 만에 회수할 수 있는지를 보여주는 지표다.

EV/EBITDA가 낮을수록 그 회사의 주가가 기업가치에 비해 저평가됐다고 볼 수 있다. 이런 기업들은 그만큼 다른 기업이 M&A 대상으로 고를 확률이 높아진다.

또 기업의 현금창출 능력도 중요한 요소로 꼽힌다. 이런 점에서 잉여현금흐름(FCF·Free Cash Flow) 수익률도 유망한 기업을 골라내는 지표로 사용됐다.

잉여현금흐름(FCF)이란 기업이 영업활동으로 벌어들인 현금에서 투자와 부채상환 등으로 지출된, 영업 관련 비용을 차감한 것이다. FCF가 많을수록 그 기업의 자금(유동성) 상태가 안정적이고 주주들에게 배당을 지급할 여유도 많다는 뜻이다.

부채비율이 너무 높은 기업은 M&A 대상에서 제외될 확률이 높다. 부채비율은 부채를 자기자본으로 나눈 값으로, 기업의 장기 부채지불 능력을 파악하는 데 참고로 사용되는 지표다.

부채비율이 높을 경우 그 회사의 재무위험이 높다는 뜻이므로 인수 후보로 물망에 오르기 어렵다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상