[편집자] 이 기사는 11월 1일 오후 1시58분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김성수 기자] 미국 대선이 일주일 앞으로 다가왔다. 힐러리 클린턴 민주당 대선 후보와 도널드 트럼프 공화당 대선 후보 중 누가 당선되느냐에 따라 글로벌 자산시장의 희비가 엇갈릴 전망이다.

이번 미국 대선 결과는 2016년 남은 기간뿐만 아니라 2017년과 그 후에도 글로벌 증시와 주요 자산시장에 오랫동안 영향을 미칠 것으로 예상되어 왔다.

BMO 캐피탈 마켓의 아이안 린젠은 ▲클린턴 후보가 승리할 경우 ▲트럼프 후보가 승리할 경우 ▲클린턴이 이겼으나 트럼프가 결과에 불복할 경우의 3가지 시나리오를 들어 자산시장 향후 행보를 분석했다. 1일 자 미국 투자매체 배런스가 새롭게 이메일 재조사로 떠들썩한 미국 정가는 물론 월가의 분위기 속에 이 내용을 관심있게 보도했다.

◆ 클린턴 이기면?…신흥국·천연가스 '방긋'

우선 클린턴이 승리할 경우, 미 국채는 현재 수준을 유지할 것이며 트럼프 당선에 따른 리스크가 사라지면서 위험자산이 아웃퍼폼할 것으로 예상됐다.

CMC 마켓의 마가렛 양 애널리스트는 블룸버그통신과의 인터뷰에서 "미국 증시가 꽤 높은 가격에 와 있는 가운데, 시장은 이미 클린턴의 승리를 반영하고 있다"며 "클린턴이 당선되면 증시의 추가 상승폭이 제한적일 것"이라고 말했다.

특히 신흥시장은 클린턴 당선의 긍정적 여파가 미칠 전망이다.

CLSA의 프랜시스 청 중국·홍콩 전략 부문 책임자는 "미국의 인프라 관련 수요가 증가할 것으로 예상됨에 따라 신흥국의 원자재 관련주들이 상승할 수도 있다"고 말했다.

반면 미국 주식은 관련 업종이 어디냐에 따라 희비가 엇갈릴 것으로 예상됐다. 금융주는 어느 후보가 당선돼도 충격을 받는 업종으로 지목됐다.

모간스탠리는 최근 보고서에서 클린턴 당선시 세제를 비롯한 규제가 더 강화될 것이라며 골드만삭스나 JP모간과 같은 대형 금융주들이 타격을 받을 것이라고 내다봤다.

트럼프 역시 자산운용사들에 유리한 제도인 성과 보수(carried-interest)에 반대하고 있어, 그가 당선될 경우 야누스캐피탈그룹이나 워델앤리드 파이낸셜 등 자산운용사들도 충격을 받을 것으로 예상됐다.

◆ 클린턴=달러 강세? "상원 다수 차지해야".. 멕시코 페소화 수혜

외환시장에서는 클린턴 당선으로 미 달러가 강세를 보일 것으로 관측됐다. 캐피탈 이코노믹스는 대선이 끝나면 트레이더들의 관심이 미국 연방준비제도(연준)의 12월 금리인상 여부로 쏠리면서 달러 강세 베팅이 늘 것이라고 내다봤다.

다만 뱅크오브아메리카(BOA)는 클린턴이 당선됨과 동시에 민주당도 상원에서 다수를 차지해야 달러가 오를 것이라고 지적했다.

신흥국 통화시장은 이미 클린턴 당선 가능성을 반영하고 있다. 블룸버그 바클레이즈 이머징마켓 로컬 커런시 브로드 거번먼트 인덱스(Bloomberg Barclays Emerging Markets Local Currency Broad Government Index)는 지난 1월21일 저점에서 17% 상승했다.

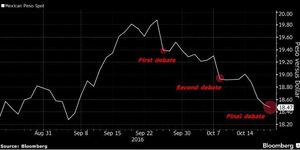

소시에테제네랄(SG)은 보고서에서 러시아를 제외한 모든 국가들이 클린턴의 승리에 중립 혹은 긍정적으로 반응할 것이며, 특히 멕시코 페소가 다른 신흥국 통화보다 큰 폭 강세를 보일 것이라고 예상했다.

웨스트팩 뱅킹의 숀 칼로우 선임 전략가는 "위안화도 클린턴 당선 이후 소폭 강세를 보일 것"이라며 "트럼프 당선으로 무역에 타격을 입을 위험이 제거되기 때문"이라고 말했다.

상품시장에서는 천연가스가 클린턴 당선의 대표 상승 주자가 될 것으로 예상됐다. 클린턴의 에너지정책은 기후변화 대응, 환경보호 등을 기본 방향으로 하고 있기 때문이다.

◆ 트럼프 이기면?…신흥국-한국 '울상' vs 유가 '상승'

보호 무역주의로 선회하려는 트럼프가 승리할 경우, 모든 나라 자산이 피해를 입을 것으로 예상됐다. 우선 미 10년 만기 국채 금리가 2%까지 오르면서 '셀 아메리카(미국 자산 매도세)'가 촉발될 것으로 예상됐다.

양 애널리스트는 "트럼프가 당선되면 그 덕을 보게 될 국가는 하나도 없을 것"이라며 "브렉시트 충격으로 S&P500지수가 이틀 만에 5.3% 폭락했던 것보다 더 격렬한 반응이 나타날 것"이라고 말했다.

대표적으로 신흥시장이 충격을 받을 것으로 전망됐다. 씨티그룹은 MSCI 이머징마켓 지수가 최소 10% 급락할 것이며, 멕시코 증시가 하락세를 주도할 것으로 내다봤다.

다만 트럼프가 미국과 멕시코 사이에 장벽을 쌓겠다는 공약을 실천할 경우, 멕시코 건설업체인 세멕스 사브 드 CV(Cemex SAB de CV)가 다소 반사이익을 볼 수도 있다고 진단했다.

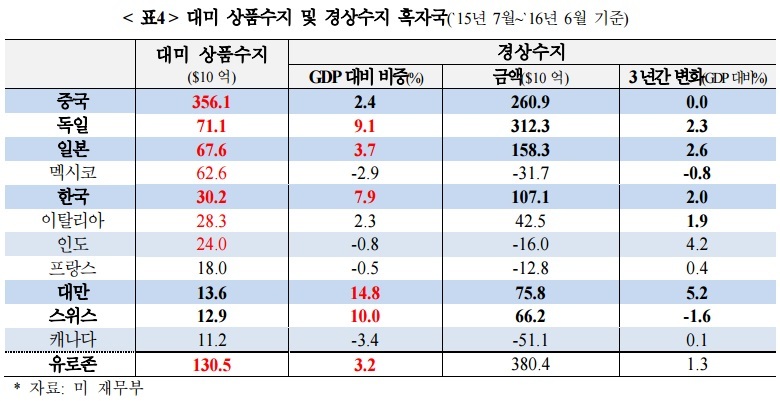

아시아 중에서는 중국이 가장 큰 피해를 입을 전망이다.

씨티 프라이빗뱅크의 켄 펑 투자 전략가는 "트럼프는 중국을 겨냥한 무역 정책을 내놓을 가능성이 높다"며 "이는 중국 경기에 악영향을 줄 것"이라고 말했다.

켄 펑 전략가는 한국과 대만 등 수출 의존도가 높은 국가들도 중국과 비슷한 길을 걸을 것으로 내다봤으며, 양 애널리스트는 인도네시아, 싱가포르, 태국, 필리핀, 말레이시아, 베트남도 같은 상황에 놓인다고 설명했다. 필리핀의 경우 미국에 거주하는 필리핀 노동자들의 대규모 송금을 받고 있는데, 트럼프가 당선되면서 이를 막는다면 타격이 불가피하다는 설명이다.

다만 펑은 "인도와 인도네시아는 내수가 탄탄하게 증가하고 있다"며 "이들 국가는 트럼프 승리의 충격이 가장 적을 것"이라고 말했다.

트럼프 당선의 수혜를 받을 종목으로는 인프라 관련주가 꼽혔다. 트럼프가 클린턴보다 재정 지출을 과감하게 실시할 계획이기 때문이다. 대표적 수혜주로는 세계 최대의 건설 장비업체 캐터필러나 인게르솔-랜드가 꼽혔다.

이 밖에도 모간스탠리는 "NRG 에너지는 전기 생산을 위해 석탄을 사용하는 업체"라며 전통 에너지산업을 중시하는 트럼프가 당선될 경우 반사이익을 얻을 것으로 내다봤다.

국제유가도 상승할 것으로 예상됐다.

원자재 전문 헤지펀드 어게인캐피탈의 존 킬더프 파트너는 "트럼프가 이란과 버락 오바마 대통령의 핵 협상에 대해 도발적인 발언을 계속한다면 위험 프리미엄이 상승하면서 유가가 반등할 것"이라고 말했다.

반면 천연가스는 트럼프 당선의 피해를 받을 전망이다. 블룸버그 인텔리전스는 지난 9월 트럼프의 승리로 인해 2030년에 천연가스 수요가 작년 수준보다 11% 급감할 것으로 내다봤다.

◆ 클린턴 이겨도 트럼프 불복하면? 귀금속 헤지 추천

클린턴이 대선에서 승리했으나 트럼프가 이에 반발할 가능성도 배제할 수 없다.

아이안 린젠은 이 경우 시장 불확실성이 높아지면서 미 10년 만기 국채 금리가 1.65~1.85% 사이에서 횡보할 것으로 예상했다.

이 밖에도 스트리트 글로벌 어드바이저 (SSgA) 소속 금 투자 전략가 조지 마일링-스탠리는 대선에서 누가 승리하든 금(Gold) 시장에는 호재로 작용할 것이라고 주장했다.

트럼프가 당선될 경우 그의 공약을 감안했을 때 정치 및 경제적 혼란이 초래될 것임은 분명하기 때문에 안전자산인 금의 매력이 부각될 것이란 분석이다. 현재 트럼프는 대대적인 세제 감축과 인프라 지출 확대를 밀어 부치고 있다.

양 애널리스트는 "트럼프 승리로 가장 큰 수혜를 입을 자산은 금, 백금, 은"이라고 강조했다.

클린턴이 당선돼도 금 값은 위를 향할 것으로 관측됐다. 마일링-스탠리는 트럼프 당선만큼의 금 값 상승 효과를 기대하긴 어렵지만 클린턴이 물가 상승세를 부추길 수 있다는 측면에서 인플레 헤지 수단인 금의 인기가 오를 것이라고 분석했다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)

영상

영상